Aperçu de la situation macroéconomique au premier trimestre de 2023 : la Banque du Canada suspend les hausses de son taux directeur

Aperçu

La Banque du Canada a choisi de ne pas hausser son taux directeur en mars vu la baisse de l’inflation; toutefois, elle pourrait devoir intervenir à nouveau afin de ramener l’inflation à 2 %. L’inflation et les taux d’intérêt élevés devraient ralentir les dépenses de consommation et les investissements commerciaux. On s’attend à ce que la Réserve fédérale américaine continue de relever son taux directeur, ce qui pourrait entraîner une perte de valeur du dollar canadien si la Banque du Canada reste en position neutre longtemps. Le ralentissement économique à l’échelle mondiale s’est traduit par une croissance plus faible du volume des exportations agricoles et agroalimentaires canadiennes.

PIB

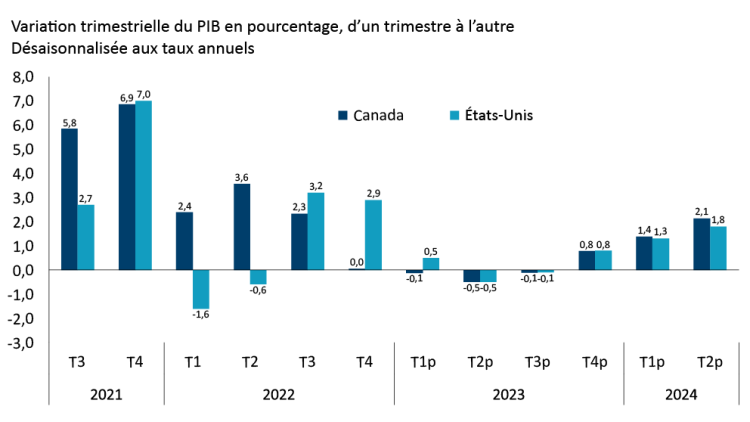

L’économie canadienne a montré d’autres signes de faiblesse au quatrième trimestre, le taux de croissance du PIB stagnant aux alentours de 0 % (figure 1). Les dépenses des ménages ont empêché le PIB de glisser en bas de 0 %. Il a même affiché un léger sursaut de 0,5 % au quatrième trimestre après avoir chuté au troisième trimestre. Les prix des produits exportés ont diminué de 1,7 %, et les volumes ont enregistré une faible croissance au quatrième trimestre. Cela a fait fléchir le taux de croissance des exportations, qui est passé de 2,6 % au troisième trimestre à 0,2 % au quatrième trimestre. La diminution des investissements commerciaux, résidentiels et dans les stocks a entraîné le PIB à la baisse. Globalement, le PIB s’est accru de 3,4 % en 2022 et il devrait progresser de 0,2 % en 2023, après trois trimestres de croissance presque nulle. Les prévisions sont semblables pour les États-Unis.

Figure 1. La croissance du PIB devrait ralentir au début de 2023

Sources : Services économiques FAC, Bloomberg

Politique de la banque centrale et marchés obligataires

Taux de financement à un jour de la Banque du Canada

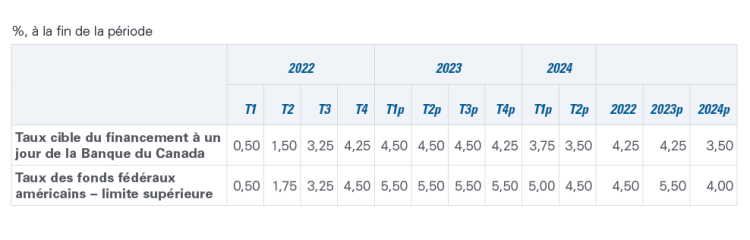

Le 8 mars, la Banque du Canada a laissé son taux de financement à un jour à 4,50 %. L’équipe des Services économiques FAC s’attend à ce que la Banque maintienne son taux à ce niveau pendant la majeure partie de l’année (tableau 1). En janvier, l’inflation globale est passée de 6,3 % à 5,9 %, un mouvement baissier prometteur. Si la tendance actuelle se poursuit, il est peu probable que la Banque du Canada majore encore son taux directeur. Cependant, le resserrement continu du marché du travail pourrait stimuler des dépenses de consommation élevées, et il deviendrait alors difficile de ramener l’inflation à 2 % sans intervention supplémentaire. Nous serons plus à même d’évaluer l’influence des taux d’intérêt élevés sur l’inflation au cours des prochains mois.

Tableau 1. Aucune autre hausse de taux de la Banque du Canada n’est prévue si la tendance de l’inflation se maintient

Sources : Services économiques FAC, Banque du Canada, Réserve fédérale

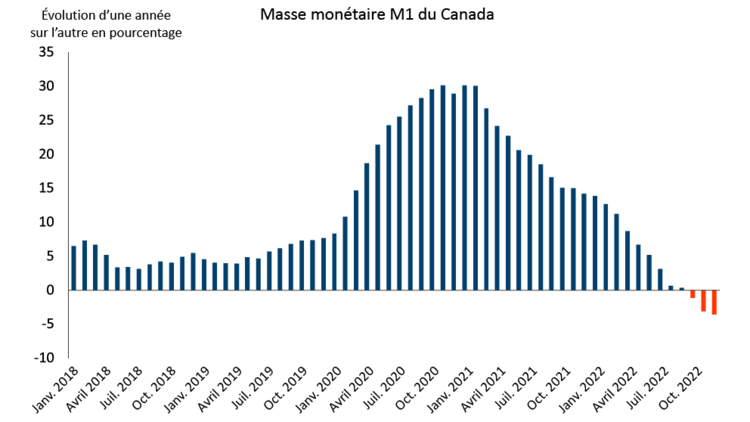

En même temps qu’elle haussait son taux directeur, la Banque du Canada a continué d’avoir recours au resserrement quantitatif, un mécanisme d’intervention qu’elle peut utiliser en vue d’abaisser l’inflation. En laissant arriver à échéance les obligations qu’elle détient et en les encaissant, la Banque réduit la quantité d’argent en circulation dans l’économie (figure 2). Cela exerce des pressions haussières sur les rendements obligataires, réduit les réserves d’argent dont les banques disposent aux fins de prêts et risque de faire grimper les taux d’emprunt. Il vaut la peine de surveiller l’évolution de la masse monétaire, qui a chuté de 3,6 %, un record, en décembre.

Figure 2. La quantité d’argent en circulation dans l’économie a diminué

Source : Banque du Canada

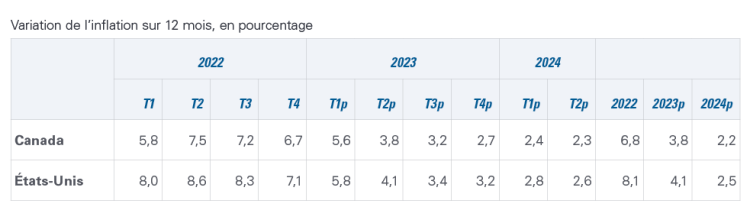

Compte tenu des tendances actuelles et des politiques de la Banque du Canada, nous nous attendons à ce que l’inflation globale baisse jusqu’au seuil de 3 % d’ici le mois de juillet et qu’elle atteigne 2 % en 2024. Toutefois, rien ne garantit que l’inflation pourra être ramenée à 2 % au cours des 12 à 16 prochains mois. L’inflation sous-jacente, qui donne une meilleure idée de l’ampleur de l’inflation, n’a pas reculé au même rythme que l’inflation globale. C’est l’une des principales raisons pour lesquelles nous croyons que la Banque du Canada maintiendra un taux directeur supérieur à 4 % jusqu’en 2024.

Réduire l’inflation alimentaire contribuera grandement à faire diminuer l’inflation globale, dont elle représentait 29 % au mois de janvier, après avoir augmenté de 10,4 % en glissement annuel. Au vu des tendances actuelles, nous nous attendons à ce que l’inflation alimentaire demeure près de 10 % au cours des prochains mois. Dans le meilleur des cas, elle gravitera autour de 6 % en juin et dans le pire, elle restera supérieure à 10 %.

Tableau 2. L’inflation globale devrait continuer de diminuer en 2023

Sources : Bloomberg, Statistique Canada, Services économiques FAC

La Réserve fédérale américaine (la Fed) a continué de relever son taux directeur vigoureusement. Nous nous attendons à ce qu’elle porte ses taux à plus de 5 % tout en maintenant une politique accommodante à l’égard de son bilan.

Le gouvernement des États-Unis pourrait se retrouver en situation de défaut de paiement en juin. Nous n’établissons pas nos prévisions en fonction d’un potentiel défaut de paiement, car nous croyons que le plafond de la dette des États-Unis finira par être relevé. Un défaut de paiement nuirait à l’économie américaine et aurait des répercussions immédiates sur le Canada.

Taux fixes

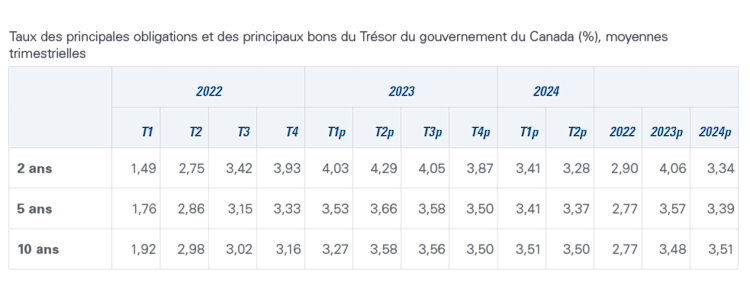

Les rendements des obligations à court terme ont augmenté en 2023 grâce à des données économiques meilleures que prévu en provenance des États-Unis et du Canada et d’une diminution moins importante de l’inflation sous-jacente par rapport à l’inflation globale. Nous nous attendons à ce que les taux fixes à long terme baissent au deuxième semestre de 2023 et au début de 2024, lorsque nous constaterons que l’inflation se rapproche vraiment de 2 % (tableau 3). Les taux à court terme resteront liés aux perspectives d’évolution du taux directeur de la Banque du Canada et continueront à dépasser les taux de rendement à long terme, car le ralentissement économique mondial exerce des pressions sur ces derniers. Toute augmentation des attentes en matière d’inflation provoquera vraisemblablement une hausse des taux fixes. Néanmoins, les taux devraient demeurer élevés par rapport à la moyenne de 2016 à 2021.

Tableau 3. Les taux à long terme devraient diminuer au deuxième semestre de 2023

Sources : Statistique Canada (données historiques), consensus des grandes institutions financières (prévisions)

Taux de change et observations au sujet des marchés étrangers

Le dollar américain par rapport au dollar canadien

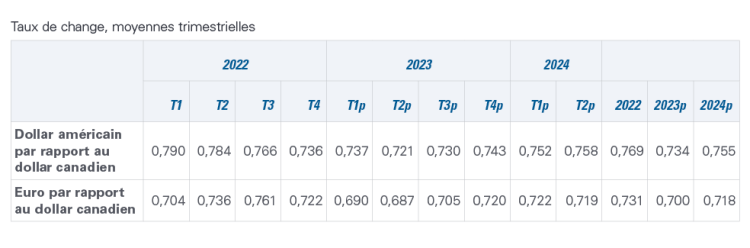

Le marché prévoit des hausses de taux moins énergiques au Canada qu’aux États-Unis, et l’inflation se révèle plus persistante chez nos voisins du Sud. Cet écart entraîne une dépréciation du dollar canadien parce que les investisseurs obtiendront un rendement plus élevé aux États-Unis. Nous nous attendons à voir le huard s’affaiblir de plus belle au cours des prochains mois si les prévisions actuelles concernant la politique monétaire se réalisent. Bien que les prix du pétrole soient toujours inférieurs à ceux de 2022, nous prévoyons une légère amélioration au début de 2024 (tableau 4).

L’euro par rapport au dollar canadien

En février, la Banque centrale européenne (BCE) a relevé son taux créditeur, le portant de 2 % à 2,50 %, soit son niveau le plus élevé depuis 2008. Le taux créditeur devrait augmenter d’encore 0,50 % à la mi-mars. L’inflation dans la zone euro a diminué en raison du repli des prix de l’énergie, passant de 9,2 % en décembre à 8,5 % en janvier. La politique plus énergique de la BCE et les attentes d’inflation plus faibles ont fait perdre au dollar canadien tous les gains qu’il avait enregistré en 2022. Nous nous attendons à ce que le huard se stabilise aux environs de 0,70 $ en 2023 avant de remonter au début de 2024.

Tableau 4. Le dollar canadien devrait s’affaiblir au premier semestre de 2023

Sources : Services économiques FAC, Statistique Canada

Expert principal, science des données

Kyle Burak s’est joint à FAC en 2020 et occupe le poste d’expert principal, science des données. Il se spécialise dans la surveillance et l’analyse du portefeuille d’agroentreprise et agroalimentaire de FAC, la santé de l’industrie, et les risques inhérents au secteur. Avant de se joindre à FAC, Kyle a travaillé au service de l’approvisionnement et du marketing d’un détaillant alimentaire canadien. Il est titulaire d’une maîtrise en économie de l’Université de Victoria.