Mise à jour des perspectives pour les secteurs bovin et porcin : nouvelles destinations pour les exportations de viande rouge

Voici une mise à jour de nos perspectives de mai 2022 pour les secteurs bovin et porcin, qui fait suite aux mises à jour de nos perspectives du premier trimestre pour le secteur des céréales, des oléagineux et des légumineuses et le secteur laitier.

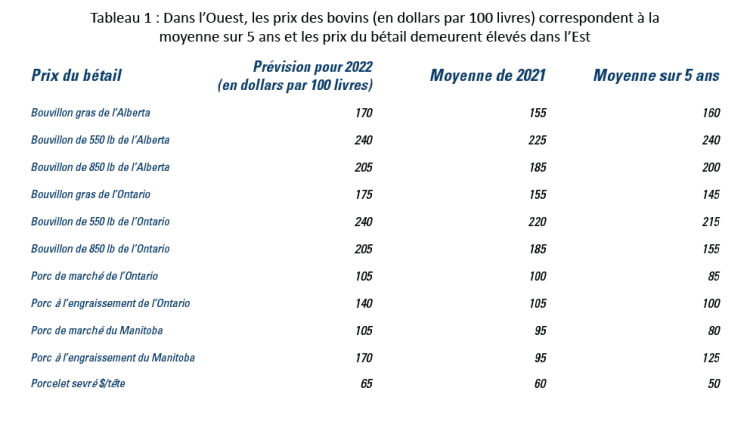

Malgré des prix supérieurs à la moyenne, la rentabilité sera variable dans le secteur de l’élevage en 2022. Le secteur du bœuf est toujours avantagé par la forte demande des consommateurs, et les prix des bovins devraient dépasser le prix moyen de 2021 ainsi que la plus récente moyenne quinquennale tout au long de 2022 (tableau 1). Les prix moyens des porcs prévus pour 2022 demeurent également élevés, sauf au Québec, où ils seront plus bas si la réduction de 40 $ par 100 kilogrammes est maintenue.

Sources : Statistique Canada, AAC, USDA, Canfax, CME Futures et calculs effectués par FAC

Les pressions exercées sur la rentabilité sont directement attribuables aux dépenses, principalement aux coûts des aliments pour animaux. Il est peu probable que les parcs d’engraissement de l’Ouest, qui achètent encore leurs aliments pour animaux à prix forts, atteignent le seuil de rentabilité. Les marges bénéficiaires des exploitations d’élevage-naissage devraient être positives tout au long de la période de prévision, mais inférieures à leur moyenne sur cinq ans. Les prix des bovins pourraient fléchir si la sécheresse qui sévit au Texas oblige les producteurs américains à réformer leur bétail.

Nous prévoyons également des marges bénéficiaires mitigées pour le secteur porcin. Les exploitations de naissage-finition du Manitoba devraient afficher des marges positives tout au long de la période de prévision, c’est-à-dire, qu’elles dépasseront vraisemblablement la moyenne quinquennale et se rapprocheront des sommets atteints en 2017. Tant dans l’Est que dans l’Ouest, les exploitations d’élevage de porcelets sevrés auront de la difficulté à réaliser des profits, mais la rentabilité des exploitations de l’Est chutera bien en deçà de la plus récente moyenne quinquennale. Il sera difficile pour les exploitations porcines du Québec d’atteindre le seuil de rentabilité si la réduction de prix est maintenue.

Les prix des aliments pour animaux montent en flèche au Canada

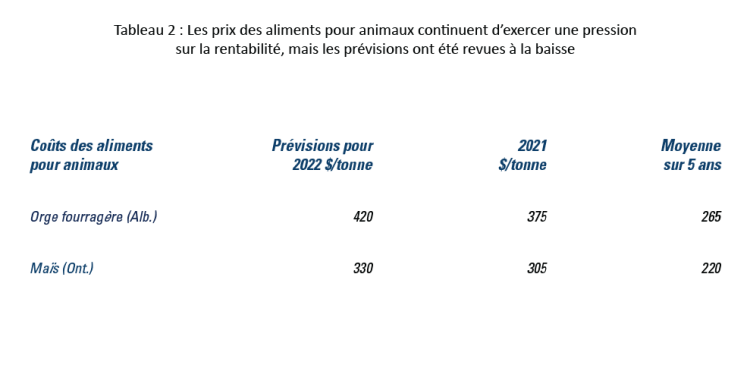

La pénurie d’aliments pour animaux et l’augmentation des coûts qui en a découlé ont marqué 2021 et 2022. Nous nous attendons à ce que ces tendances se maintiennent pendant la période de prévision. Toutefois, les prix moyens que nous avions prévus pour 2022 ont diminué depuis notre mise à jour de mai. En effet, le prix de l’orge fourragère est passé de 440 $ la tonne à 420 $ la tonne et le maïs est passé de 355 $ la tonne à 330 $ la tonne (tableau 2).

Sources : Statistique Canada, AAC, USDA, Canfax, CME Futures et calculs effectués par FAC

Pour l’année commerciale 2022-2023, nous prévoyons une production d’orge supérieure à celle de l’année précédente en supposant que les rendements seront conformes aux tendances. Cependant, malgré une augmentation de l’offre, les stocks de fin de campagne devraient chuter jusqu’à un niveau record (0,4 million de tonnes) en 2022. Nous prévoyons également que le ratio stocks-utilisation atteindra un creux historique de 4 %, alors que la moyenne quinquennale est de 13 %. Les prix sont nettement supérieurs à la récente moyenne sur cinq ans et pourraient atteindre de nouveaux sommets cette année.

Agriculture et Agroalimentaire Canada prévoit que les stocks de report de maïs pour l’année commerciale 2021-2022 diminueront de 12 % par rapport à l’année dernière et de 18 % comparativement à la moyenne quinquennale précédente. Par ailleurs, nous prévoyons que malgré la superficie cultivée record et l’augmentation de la production sur 12 mois qui sont attendues, l’offre totale de 2022-2023 ne dépassera ni le niveau enregistré l’année dernière ni la moyenne quinquennale. Malgré une hausse de la production et des importations, le prix du maïs pourrait établir un nouveau record de 330 $ la tonne.

La Chine est moins tributaire des importations de porc

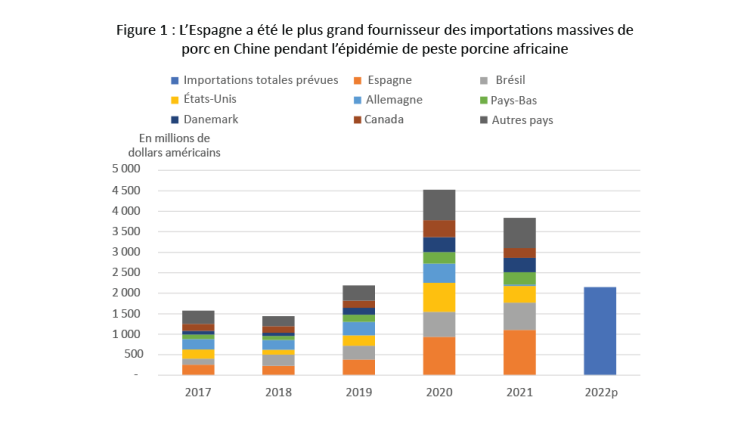

Dans son rapport WASDE de juillet, le département de l’Agriculture des États-Unis (USDA) a révisé à la baisse les importations de porc de la Chine pour 2022, indiquant que le volume des importations représentera environ la moitié des niveaux de 2021 en raison de la reconstitution du cheptel porcin chinois. Selon l’USDA, les importations du pays avaient diminué de 64,0 % en juin comparativement à la même période l’année dernière. Les importations cumulatives depuis le début de l’année affichaient une baisse similaire (65,1 %) sur 12 mois.

La réduction des importations de la Chine provoque de l’incertitude ailleurs dans le monde : le commerce mondial de porc devrait chuter de 13 % cette année, après avoir connu des reculs en 2021. Il fallait s’y attendre après les achats massifs de 2020. La figure 1 illustre l’évolution des volumes d’importation de la Chine (la hauteur des colonnes empilées) et les tendances en matière d’exportation des plus importants fournisseurs de la Chine au cours des cinq dernières années.

Sources : UNComtrade, USDA Livestock and Poultry (juillet 2022)

Les exportateurs canadiens devront trouver un moyen d’accroître leurs exportations de porc après avoir perdu du terrain pendant cette période historique où la Chine était aux prises avec la peste porcine africaine. Ce ne sera pas facile de trouver des débouchés rentables, car certains de nos principaux concurrents perdent aussi des parts de marché. L’Espagne est le seul exportateur qui a vu ses volumes d’exportation vers la Chine augmenter de façon constante depuis 2017. L’USDA souligne qu’une plus grande part des surplus de porcs pourrait être exportée vers d’autres marchés susceptibles de s’ouvrir cette année (p. ex. la Corée du Sud, le Mexique ou les Philippines), mais que cela ne suffira pas à combler le vide créé par la baisse de la demande chinoise.

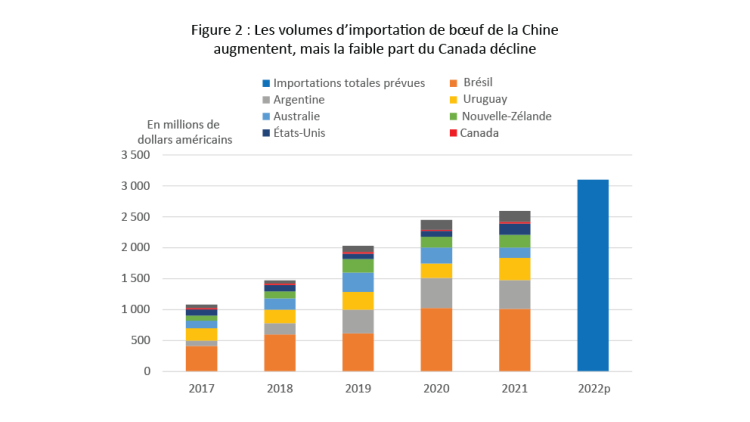

Par ailleurs, les achats totaux de bœuf par la Chine devraient continuer d’augmenter (comme l’indique la hauteur des colonnes empilées) et les volumes d’importation devraient progresser de 3 % en 2022 (figure 2). Cela coïncidera avec une forte demande de bœuf sur les marchés mondiaux, laquelle demeurera vigoureuse malgré la hausse des prix selon l’USDA.

La part globale des importations de la Chine en provenance du Canada a également diminué dans le cas du bœuf.

Sources : UNComtrade, USDA Livestock and Poultry (juillet 2022)

La Chine compte sur des fournisseurs sud-américains pour lui expédier près des trois quarts de ses importations totales de bœuf : le Brésil fournit plus d’un tiers des volumes totaux et l’Argentine et l’Uruguay représentent ensemble 32 % des importations.

En conclusion

On sent beaucoup d’incertitude sur les marchés mondiaux en 2022, alors que la guerre qui fait rage en Ukraine continue de déjouer les attentes à l’égard de la disponibilité des céréales et que l’on déplore, dans certains cas, des stocks de céréales fourragères qui n’ont jamais été aussi bas. Les prix des aliments pour animaux devraient atteindre des niveaux record cette année, et ce, même s’ils continuent de diminuer au cours du dernier semestre de 2022. Cela mettra la rentabilité des secteurs bovin et porcin du Canada à rude épreuve à l’heure où la Chine semble moins encline à acheter de la viande rouge canadienne. Bien que la chasse aux nouveaux marchés soit toujours ouverte, la pression pourrait s’intensifier.

Rédactrice économique

Membre de l’équipe des Services économiques depuis 2013, Martha Roberts est une spécialiste en recherche qui étudie les risques et les facteurs de réussite pour les producteurs agricoles et les agroentreprises. Martha compte 25 années d’expérience dans la réalisation de recherches qualitatives et quantitatives et la communication des résultats aux spécialistes de l’industrie. Elle est titulaire d’une maîtrise en sociologie de l’Université Queen’s à Kingston, en Ontario, et d’une maîtrise en beaux-arts en écriture non fictive de l’Université de King’s College.