Le monde a faim – les exportations canadiennes de produits alimentaires et de boissons ont-elles répondu à la demande?

Le commerce mondial des produits agricoles bruts et des produits alimentaires a considérablement changé ces quatre dernières années. L’insécurité alimentaire augmente, les revenus réels chutent et les perspectives prometteuses de croissance des marchés dans les pays en développement s’estompent sous l’effet des chocs successifs. L’une des plus grandes menaces pour la sécurité alimentaire mondiale a été la pandémie, dont les effets négatifs sur la sécurité alimentaire mondiale ne sont pas encore complètement résorbés. La pandémie a ébranlé les courants commerciaux établis dans le monde. En effet, à cause des chaînes d’approvisionnement chaotiques, les fournisseurs ont eu de la difficulté à livrer des produits pour répondre à la demande apparemment insatiable de marchandises. Parallèlement, la guerre de la Russie contre l’Ukraine, les tensions entre la Chine et les États-Unis et d’autres conflits géopolitiques ont fait dévier les courants commerciaux traditionnels vers une économie d’affinité et la délocalisation intérieure. Le monde a traversé ce que nous espérons être le pire des tensions liées à la pandémie, mais il est encore plus divisé qu’avant : le fossé se creuse entre plusieurs camps antagonistes et l’insécurité alimentaire s’accentue.

La croissance globale caractérise les exportations de produits alimentaires transformés en 2023

Dans ce contexte, comment le Canada se porte-t-il dans le nouveau paysage commercial mondial? À première vue, nous semblons nous en tirer correctement. Même si nous sommes engagés dans une lutte diplomatique avec l’Inde, nos exportations de légumineuses brutes pourraient échapper à la réaction antagoniste de ce pays. Dans ce cas précis, il est avantageux d’être le seul fournisseur fiable d’un aliment de base majeur (les lentilles vertes) qu’une énorme population consomme quotidiennement. La Russie n’importe pratiquement aucun de nos aliments ou boissons. La politique « zéro COVID » de la Chine a pris fin en 2022, ce qui a permis la reprise des exportations.

Comparativement à la moyenne des volumes d’exportations canadiennes pendant la pandémie, soit de 2020 à 2022 (valeur nominale des exportations mensuelles / Indice des prix des produits industriels), nos exportations d’aliments sont en hausse en 2023 (tableau 1).

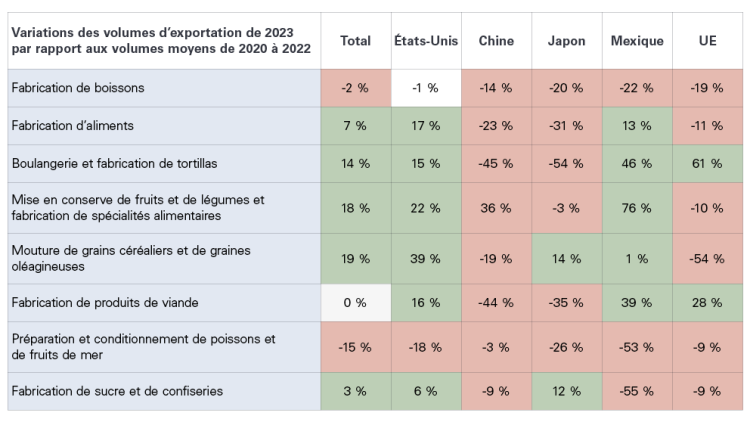

Le tableau ci-dessous présente les variations des volumes d’exportation jusqu’à présent en 2023 (de janvier à août) par rapport à la moyenne des volumes d’exportations durant la pandémie pour chacun des codes de produits sélectionnés, de façon générale et pour chacun des principaux marchés de produits alimentaires. Dans l’ensemble, les exportations du secteur de la fabrication alimentaire ont crû de 7 % en 2023 par rapport à la moyenne de 2020 à 2022. Les États-Unis, la Chine, le Japon et le Mexique sont les quatre plus grands pays importateurs de produits alimentaires transformés du Canada. En 2023, les États-Unis ont acheté pour 29,2 milliards de dollars, la Chine pour 2,3 milliards de dollars, le Japon pour 1,2 milliard de dollars et le Mexique pour 900 millions de dollars. Les 27 pays de l’Union européenne réunis viennent au cinquième rang, avec des importations chiffrées à 716 millions de dollars.

Tableau 1 : Les volumes d’exportation d’aliments et de boissons du Canada sont largement tributaires des États-Unis

Source : Statistique Canada, données sur le commerce en ligne et Indice des prix des produits industriels

Nos exportations vers les marchés nord-américains ont généralement augmenté par rapport à la moyenne des volumes de 2020 à 2022, et ce sont principalement les exportations vers les États-Unis qui stimulent cette croissance. Jusqu’à présent en 2023, les États-Unis sont responsables de 80 % de l’ensemble des exportations canadiennes d’aliments et de boissons. En tête de file se trouvent nos produits issus des catégories suivantes : mouture de grains céréaliers et de graines oléagineuses (39 %), mise en conserve de fruits et de légumes et fabrication de spécialités alimentaires (22 %), fabrication de produits de viande (16 %), boulangerie et fabrication de tortillas (15 %). En 2023, les importations du Mexique ont augmenté de pas moins de 76 % en ce qui concerne la mise en conserve de fruits et de légumes et la fabrication de spécialités alimentaires. Nos exportations vers le Mexique ont aussi augmenté de 46 % dans la boulangerie et la fabrication de tortillas et de 39 % dans la fabrication de produits de viande.

Les exportations vers d’autres marchés importants ont diminué. Les exportations vers la Chine et le Japon ont, dans l’ensemble, diminué par rapport aux sommets atteints pendant la pandémie. Il en va de même des exportations vers les pays de l’Union européenne (UE-27). Les forces de l’offre et de la demande sont sans aucun doute à l’œuvre.

Les déficits de production et les problèmes des chaînes d’approvisionnement restreignent l’offre, tandis que les tensions inflationnistes compriment la demande

Dans l’ensemble, les exportations du secteur de la fabrication alimentaire ont augmenté grâce à la demande nord-américaine vigoureuse. Les exportations sont en hausse de 7 % par rapport à la moyenne observée durant la pandémie, mais ce serait encore mieux si les exportations de produits alimentaires transformés entre 2020 et 2022 étaient aussi en hausse. Compte tenu de la très remarquée demande refoulée de biens de consommation durant les confinements mondiaux et du fait que les consommateurs ont souvent été contraints de prendre leurs repas à la maison, les exportations du secteur de la fabrication alimentaire se sont bien comportées – et continuent de le faire.

Il en va autrement des boissons. Dans l’ensemble, ce secteur est confronté à de forts vents contraires. À l’échelle mondiale, les habitudes de consommation d’alcool évoluent. Les ventes de bière, notamment, ont diminué au profit des offres récentes de cannabis, de cidres, d’alcools panachés et de cocktails. Au Canada, le gel a réduit les récoltes de raisins de cuve de la Colombie-Britannique en 2023, ce qui a eu pour effet de limiter l’offre. De plus, l’augmentation de l’immigration modifie les habitudes de consommation d’alcool. Nos exportations de boissons vers les États-Unis se sont stabilisées jusqu’ici en 2023 par rapport à la moyenne de 2020 à 2022, mais les exportations ont chuté d’environ 20 % depuis le début de l’année sur chacun des principaux marchés.

La catégorie Préparation et conditionnement de poissons et de fruits de mer est la seule qui affiche une croissance négative sur les cinq marchés sélectionnés. Cela est préoccupant, car cette croissance négative s’inscrit à la suite d’une période où les restrictions à l’importation liées à la pandémie ont limité les expéditions. Des produits norvégiens et chiliens ont remplacé des produits canadiens sur les tablettes aux États-Unis. Or, le recul des importations américaines de fruits de mer canadiens tient à plusieurs facteurs liés à l’offre. En avril 2023, les exportations canadiennes de saumon d’élevage entiers de l’Atlantique ont baissé de 32 % d’une année à l’autre. Cette baisse a nui au secteur, qui exporte jusqu’à 85 % de ses produits issus de l’élevage et de la pêche.

Le secteur de la mouture de grains céréaliers et de graines oléagineuses a bénéficié d’approvisionnements plus importants en 2022 et en 2023 comparativement à 2021, année où la sécheresse a fait diminuer les récoltes. Cependant, depuis le début de l’année, nos exportations vers l’UE ont diminué de plus de la moitié. Les diminutions enregistrées dans cette catégorie et dans les autres catégories d’exportations vers l’UE reflètent peut-être les tensions inflationnistes accrues auxquelles font face les pays européens. Non seulement les coûts des aliments augmentent-ils en UE, mais depuis le début de la guerre de la Russie contre l’Ukraine, les coûts énergétiques en Europe ont aussi grimpé en flèche. De plus, en 2023, les exportations vers l’Asie qui transitent par des points d’accès occidentaux auraient pu être limitées par la grève au port de Vancouver, ce qui pourrait avoir des répercussions sur la baisse des importations de produits de meunerie de la Chine.

La croissance est stable du côté de la fabrication de produits de viande, car les exportations vers l’Amérique du Nord et l’Europe compensent la baisse des expéditions vers la Chine et le Japon. Les importations japonaises ont diminué d’un tiers, et les exportations chinoises ont chuté de 44 %. Ces baisses suivent d’énormes augmentations des exportations de viande vers la Chine en 2020 et 2021 – résultat des difficultés liées à la peste porcine africaine et de l’appétit grandissant des Chinois pour le bœuf. Il y a toutefois une bonne nouvelle pour le secteur porcin : au cours des huit premiers mois de 2023, la Chine a augmenté ses importations de porc de 40 % d’une année sur l’autre.

Enfin, en 2023, le secteur de la fabrication de sucre et de confiseries a été affligé par la pire année en cinq ans pour la production de sirop d’érable au Québec. Cela entraîne des pertes à l’exportation attribuables aux ralentissements de la production.

En conclusion

La croissance des exportations vers les États-Unis stimule la croissance globale des exportations de produits alimentaires transformés du Canada. Jusqu’à présent en 2023, les États-Unis sont responsables de 80 % de l’ensemble des exportations canadiennes d’aliments et de boissons.

Autrement dit, nos exportations alimentaires globales augmentent au même rythme que nos exportations vers les États-Unis. Le fait d’être un fournisseur important du plus grand marché alimentaire au monde nous protège contre certains des bouleversements qui se produisent ailleurs, mais une telle chance représente une épée à double tranchant. Si elle contribue à atténuer la volatilité associée aux marchés turbulents, elle fait aussi ressortir un manque de fidélité des autres marchés envers les aliments transformés canadiens. Par exemple, il est possible que nos exportations de produits alimentaires et de boissons vers les marchés européens commencent à s’effondrer sous l’effet des tensions inflationnistes, tendance qui est plus mitigée aux États-Unis.

Nous disposons d’outils pour améliorer notre rayonnement international. Le Canada a actuellement dix accords de libre-échange bilatéraux ou multilatéraux avec 45 pays, dont 27 pays d’Europe, et il est signataire de deux accords de l’Organisation mondiale du commerce. Cependant, de nombreux pays avec lesquels nous avons des accords ne comptent pas parmi nos dix principaux marchés d’exportation, au moins en partie parce que ce ne sont pas de grands acteurs sur les marchés agroalimentaires mondiaux. Jusqu’à ce que nous puissions établir avec d’autres parties du monde d’excellentes relations à long terme comme celle que nous avons avec les États-Unis, les transformateurs et les distributeurs devront gérer leurs risques en matière de commercialisation.

Rédactrice économique

Membre de l’équipe des Services économiques depuis 2013, Martha Roberts est une spécialiste en recherche qui étudie les risques et les facteurs de réussite pour les producteurs agricoles et les agroentreprises. Martha compte 25 années d’expérience dans la réalisation de recherches qualitatives et quantitatives et la communication des résultats aux spécialistes de l’industrie. Elle est titulaire d’une maîtrise en sociologie de l’Université Queen’s à Kingston, en Ontario, et d’une maîtrise en beaux-arts en écriture non fictive de l’Université de King’s College.