Les cinq principales tendances économiques à surveiller pour l’industrie agricole et agroalimentaire canadienne en 2022

Après la tourmente de 2021, nous voici catapultés en 2022 déstabilisés et incertains. L’année dernière n’a pas été l’année de relance et de répit que croyions imminente après le film d’horreur dans lequel nous avions joué en 2020. Au lieu de cela, nous n’avons que des tendances qui sont de plus en plus difficiles à prévoir. La COVID-19 continue de s’insinuer pratiquement partout dans le développement économique à l’échelle nationale et mondiale, ce qui complique franchement les choses. Les catastrophes météorologiques ont perturbé complètement le transport des intrants et des produits manufacturiers. Il semble que le monde ne puisse pas (ou ne veuille pas) cesser de demander des produits et des services qui disparaissent rapidement. L’inflation est anormalement élevée. La situation du marché canadien du travail s’est peut-être assainie d’elle-même de façon générale, mais il reste encore des zones de grande incertitude.

Pour toutes ces raisons, nous recommandons aux acteurs des secteurs agricole et agroalimentaire du Canada de surveiller cinq tendances en 2022 et nous suggérons cinq graphiques qui faciliteront la surveillance de ces tendances : l’inflation et les futures variations des taux d’intérêt (courbe de rendement), les ennuis actuels avec les chaînes d’approvisionnement (indice Baltic Dry), les pénuries de main-d’œuvre (courbe de Beveridge pour la transformation alimentaire), les déséquilibres entre l’offre et la demande (ratios stocks-utilisation) et la vigueur de la demande de viande en pleine période d’inflation (indice de la demande de viande de FAC).

1. L’inflation, l’inflation et encore l’inflation

L’inflation est la première tendance à surveiller en 2022, car elle est à la base de chacune des quatre autres tendances. Puisque le marché des obligations donne un aperçu des attentes en matière d’inflation, nous surveillons la variation des taux sur la courbe de rendement afin d’évaluer les pressions inflationnistes.

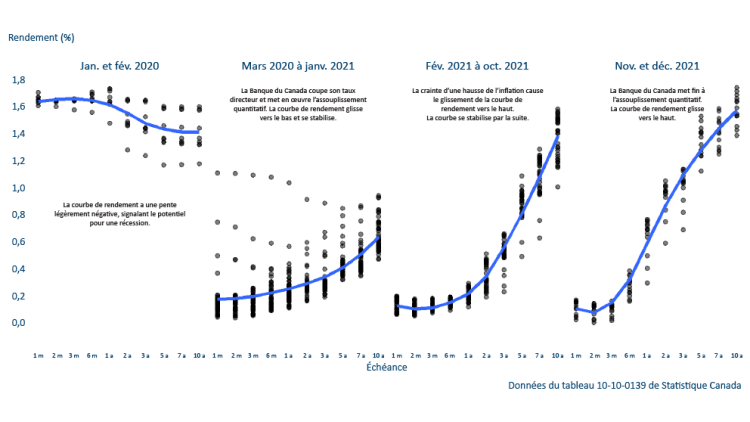

Figure 1 : La variation des taux sur la courbe de rendement illustre la volatilité économique engendrée par la COVID-19

Avant la pandémie, la courbe de rendement donnait à penser que le Canada allait enregistrer une faible croissance économique. Puis la COVID-19 a plongé le pays dans sa pire récession depuis la Grande Dépression. La Banque du Canada a réduit son taux préférentiel et mis en œuvre un programme d’assouplissement quantitatif.

Lorsque l’économie s’est remise du choc initial de 2020, l’un des résultats observés était une hausse de l’inflation. C’était un point positif : les prix avaient chuté, puis ont remonté. Ils continuent d’augmenter, et on prévoit maintenant que l’inflation sera supérieure au taux cible de la Banque du Canada pendant la plus grande partie de 2022.

Les rendements obligataires à court terme ont grimpé, en phase avec les prévisions selon lesquelles la Banque du Canada augmenterait son taux directeur d’au moins 100 points de base en 2022. Toutefois, les rendements obligataires à long terme ont reculé par rapport aux sommets atteints à la fin de novembre, ce qui porte à croire que les marchés ne se soucient pas outre mesure d’une accélération de l’inflation qui nécessiterait d’autres hausses de taux. Et même si des perturbations continuelles des chaînes d’approvisionnement ainsi que la demande mondiale feront monter presque tous les prix et que les pénuries de certains produits de base clés risquent de persister, les pressions sur l’offre mondiale de pétrole, de gaz et de produits agricoles devraient s’atténuer. Bien entendu, la plus importante variable inconnue à l’heure actuelle est le variant Omicron qui menace les progrès réalisés dans le déblocage des chaînes d’approvisionnement.

Risque à gérer : les finances

Il est probable que les taux d’intérêt augmentent en 2022. C’est le moment de se préparer à ces hausses en bloquant les taux afin de profiter du fait qu’ils sont historiquement bas.

2. Le temps, les marées et les coûts d’expédition ne laissent personne indifférent

Tout au long de la pandémie, les perturbations des chaînes d’approvisionnement causées par des pénuries et des retards dans les réseaux de transport mondiaux n’ont fait qu’accroître les pressions inflationnistes.

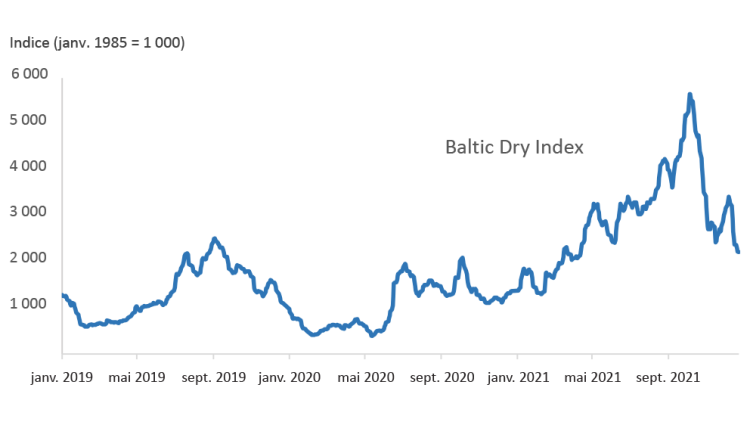

Il n’existe pas de meilleur indicateur de contraintes et de coûts d’expédition que l’indice Baltic Dry (BDI). Cet indice enregistre les prix moyens payés pour le transport de matières sèches en vrac sur plus de 20 routes maritimes mondiales. Il est souvent considéré comme un indicateur clé de l’activité économique, car les mouvements de cet indice reflètent l’offre et la demande de matières importantes utilisées dans le secteur manufacturier.

La figure 2 illustre les contraintes imposées peu de temps après l’apparition de la pandémie. Les coûts mensuels moyens ont augmenté de 5,8 % d’un mois à l’autre en 2019 et de 7,3 % en 2020. Puis, en 2021, une augmentation moyenne de 15,3 % d’un mois à l’autre a signalé la hausse marquée du nombre de contraintes et l’ampleur du déséquilibre entre l’offre et la demande que supposait chaque contrainte.

Figure 2 : Le BDI a enregistré une hausse fulgurante en 2021, mais il a chuté récemment

Source : Blooomberg

Nous surveillerons le retour de l’indice aux niveaux antérieurs à la pandémie de COVID-19, bien qu’on puisse s’attendre à connaître peu de répit jusqu’au deuxième semestre de 2022. Une pénurie de conteneurs d’expédition et de camionneurs, de même que la rareté des microplaquettes semi‑conductrices qui, malheureusement, limite la production de nouveaux camions, devraient restreindre la croissance de l’offre [en anglais seulement]. Parallèlement, la demande des importateurs de produits agricoles bruts et d’autres intrants manufacturiers devrait demeurer élevée.

3. Les ratios stocks-utilisation du blé et du soya devraient s’équilibrer en 2022

La sécheresse, les événements météorologiques extrêmes et la demande en forte croissance depuis 2019 ont contribué aux récents déséquilibres mondiaux entre l’offre et la demande qui touchent plusieurs cultures importantes. Au Canada, la sécheresse de l’an dernier a réduit les ratios stocks‑utilisation canadiens à des niveaux jamais vus depuis des années. Même les flambées des prix produites par une demande record n’ont pas su freiner le commerce de produits de base bruts à l’échelle planétaire en 2020 et 2021.

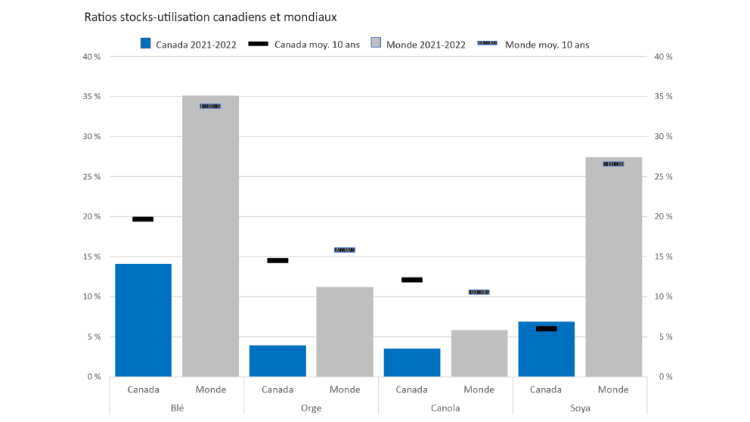

Les ratios stocks-utilisation fournissent une excellente mesure de l’équilibre sur lequel reposent les prix des produits de base. Les résultats de production ont varié considérablement un peu partout dans le monde au cours de l’année de récolte 2021-2022. La production nord-américaine de blé a diminué en raison de la sécheresse, mais la production européenne a augmenté de 9,0 % d’une année à l’autre. La production hivernale de blé en Amérique du Sud et aux États-Unis contribuera à accroître les stocks, mais seulement si La Niña se fait moins menaçante. Bien que les stocks mondiaux de soya soient plus abondants (figure 3), l’approvisionnement en blé de grande qualité est toujours limité.

Figure 3 : L’insuffisance de la production canadienne en 2021 diminue les ratios stocks-utilisation de canola et d’orge

Sources : Statistique Canada, base de données sur la production, l’approvisionnement et la distribution du département de l’Agriculture des États-Unis (USDA PSD)

Nous surveillerons ces ratios pour le Canada et le monde tout au long de 2022, en nous concentrant sur les décisions d’ensemencement et les progrès de la production pour l’année de récolte 2022‑2023. Les ratios canadiens pour le blé, l’orge, et le canola sont tous bien inférieurs à leur moyenne décennale respective. C’est sur les stocks mondiaux de canola et d’orge qu’ils ont la plus grande incidence, compte tenu de la dominance du Canada dans la production de ces deux céréales. Puisque les stocks mondiaux de blé et de soya ne sont pas restreints, une forte demande est nécessaire pour maintenir des prix élevés au cours de la présente année commerciale et de la suivante.

Risque à gérer : la commercialisation

En général, les prix des produits de base sont élevés à l’heure actuelle, et si vous avez des récoltes de 2021 à vendre, surveillez de possibles renversements des tendances en matière de prix afin de déterminer le moment optimal pour les vendre – plus tôt que plus tard. Gardez un œil sur les progrès de la production sud-américaine au cours de l’hiver pour comprendre ses futures répercussions sur les ratios stocks-utilisation et les prix attendus.

4. La COVID‑19 complique davantage les difficultés de main‑d’œuvre des transformateurs alimentaires

Les difficultés liées à la main-d’œuvre dans le secteur de la transformation alimentaire sont désormais chroniques. Au début de 2022, les fabricants d’aliments comptent plus d’employés qu’avant la pandémie, mais ils ne parviennent toujours pas à suffire à la demande. Le taux de commandes non remplies est de 50 % plus élevé que l’an dernier. Selon la dernière enquête, le taux de postes vacants était de 6,0 % au troisième trimestre de 2021, en hausse par rapport à la même période en 2019 (3,9 %) et en 2016 (2,7 %). Le salaire horaire moyen depuis le début de l’année a augmenté de 4,4 % sans tenir compte des heures supplémentaires. Même le niveau record de la production par employé ne compense pas les coûts plus élevés.

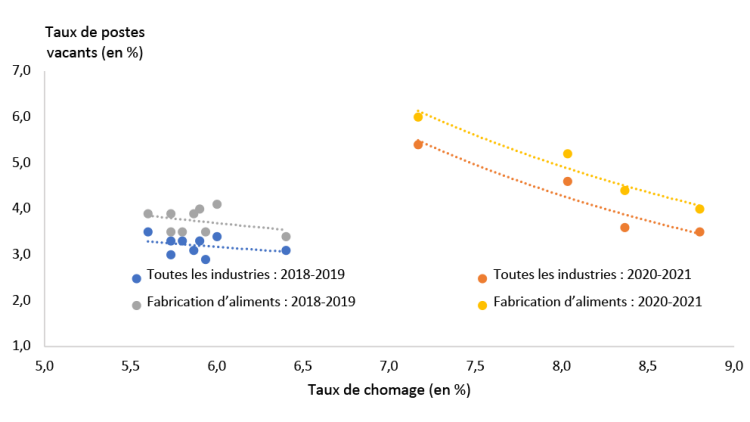

La courbe de Beveridge illustre les écarts entre les taux de chômage et les postes vacants (figure 4). Sa pente descendante typique s’appuie sur l’hypothèse selon laquelle moins il y a d’emplois disponibles, plus il y aura de chômeurs (et vice-versa).

Figure 4 : La COVID-19 accentue la pénurie de main-d’œuvre dans le secteur canadien de la transformation alimentaire

Source : Statistique Canada

On s’attend à ce que d’importantes interruptions du marché, comme celles occasionnées par la COVID‑19, déplacent la courbe vers la droite, ce qui indiquerait le début d’un nouveau cycle économique, avec un bond marqué du taux de chômage (comme le montre la figure 4 pour la fabrication globale et la transformation alimentaire). Les crises économiques perturbent le marché du travail et entraînent des incompatibilités structurelles entre les postes à pourvoir et les travailleurs au chômage.

Les deux écarts indiquent que le marché du travail dans le secteur de la transformation alimentaire est plus tendu que dans l’économie en général : le taux de postes vacants à l’un ou l’autre des niveaux de chômage est plus élevé dans la transformation alimentaire que dans l’ensemble des industries. Nous verrons si le taux de postes vacants dans le secteur de la transformation alimentaire augmente ou diminue et si le marché du travail peut jumeler des travailleurs et des employeurs compatibles (c.-à-d., si la courbe de Beveridge retournera vers la gauche) en 2022.

Risque à gérer : les ressources humaines

Il est essentiel que les transformateurs alimentaires adoptent une stratégie de main-d’œuvre sans tarder. Comment pouvez-vous recruter, intégrer et former des employés et surtout, les maintenir en poste dans une période où les travailleurs constituent une ressource rare et bénéficient d’une concurrence féroce?

5. La pandémie de COVID-19 assombrit considérablement la demande de viande du Canada

Les protéines animales n’ont pas échappé aux pressions inflationnistes observées ailleurs. Normalement, nous avons une bonne idée de l’effet des fluctuations économiques sur les habitudes de consommation de viande. Lorsque les revenus diminuent ou que les prix augmentent (les deux phénomènes sont survenus quelques mois après le début de la pandémie), nous nous attendons à ce que la consommation de viande chute en raison du choix des ménages de réduire leurs achats de viandes plus chères. Les confinements à répétition et les fermetures récurrentes des services alimentaires ont également restreint la consommation de viande. Manifestement, la pandémie a eu des répercussions sur la consommation (achats des consommateurs) et la demande (préférences de consommateurs).

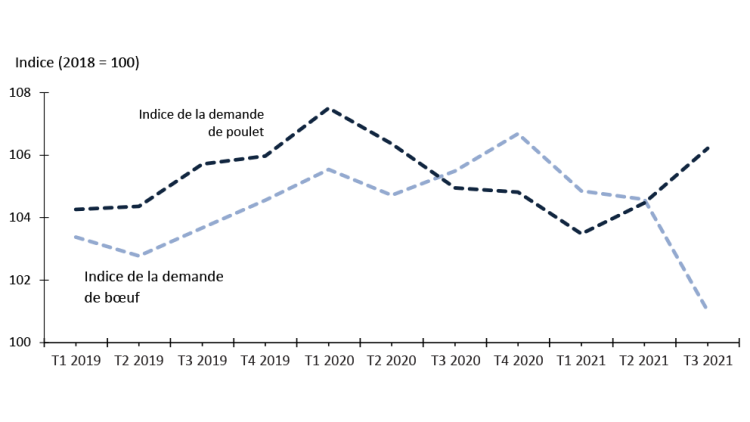

La demande de poulet a diminué au début de 2020, alors que les consommateurs peinaient à composer avec les pertes d’emplois et de revenus et les fermetures de services alimentaires occasionnées par la pandémie (figure 5). Mais tandis que la demande de poulet a continué de chuter tout au long de 2020, la demande de bœuf a légèrement reculé au premier trimestre de 2020, puis a connu une progression stable jusqu’à la fin de l’année.

Figure 5 : La demande de viande des consommateurs a fluctué au cours de la pandémie

Sources : Statistique Canada, Agriculture et Agroalimentaire Canada, Canfax, Université de Guelph, calculs de FAC

Les tendances en matière de demande et de consommation de poulet (c.-à-d. les achats réels qui ne sont pas illustrés) affichent une forte correspondance entre elles. La demande de poulet a rebondi en 2021 à la suite des réouvertures à grande échelle des services alimentaires et, peut-être, des prix plus élevés de la viande rouge, qui pourraient avoir incité les consommateurs à la délaisser pour se tourner vers autre chose. Malgré la forte demande mondiale de viande rouge en 2021 et les prix élevés (en décembre, le taux d’inflation du bœuf vendu au détail était de 15,4 % par rapport à la même période l’an dernier), les achats de bœuf des Canadiens et leur préférence pour cette viande sont en déclin – l’indice de consommation du bœuf a atteint son apogée en 2020.

Tout au long de 2022, nous surveillerons de près les indices de demande afin de voir s’ils retournent à leurs niveaux antérieurs à la pandémie et reprennent leur croissance. La conjoncture économique du secteur des services alimentaires et l’inflation seront vraisemblablement des facteurs importants.

Rédactrice économique

Membre de l’équipe des Services économiques depuis 2013, Martha Roberts est une spécialiste en recherche qui étudie les risques et les facteurs de réussite pour les producteurs agricoles et les agroentreprises. Martha compte 25 années d’expérience dans la réalisation de recherches qualitatives et quantitatives et la communication des résultats aux spécialistes de l’industrie. Elle est titulaire d’une maîtrise en sociologie de l’Université Queen’s à Kingston, en Ontario, et d’une maîtrise en beaux-arts en écriture non fictive de l’Université de King’s College.