Des résultats contrastés pour le secteur des aliments et des boissons - bilan semestriel de 2024

À l’approche du dernier trimestre de 2024, nous faisons un retour sur le Rapport 2024 sur le secteur des aliments et des boissons pour voir les résultats obtenus par le secteur de la fabrication d’aliments et de boissons jusqu’ici. Nous présentons également des prévisions pour le reste de l’année 2024 et le début de l’année 2025, et nous donnons un aperçu des tendances à surveiller au cours des prochains mois.

Mise à jour sur les ventes

Les Services économiques FAC s’attendent toujours à un recul des ventes en 2024, mais il sera moindre que nous l’avions estimé dans le Rapport sur le secteur des aliments et des boissons publié plus tôt cette année. Nous prévoyons maintenant une baisse de 0,7 % des ventes nominales en 2024, c’est-à-dire la valeur des ventes mesurée en dollars. Notre estimation initiale était plus pessimiste (-1,4 %).

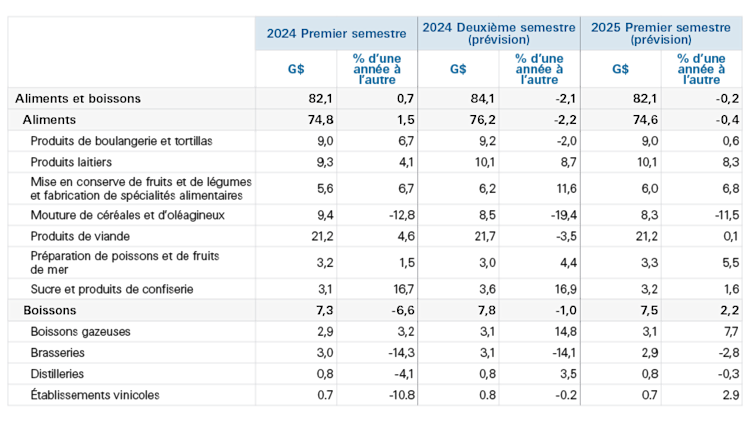

Le secteur de la fabrication des aliments et des boissons a affiché un bilan contrasté durant la première moitié de l’année. Les ventes nominales ont augmenté de 1,5 % pour la fabrication des aliments et ont diminué de 6,6 % pour la fabrication des boissons comparativement à la même période en 2023 (tableau 1). La diminution dans le secteur de la fabrication des boissons a été encore plus marquée en termes réels, c’est-à-dire, après avoir éliminé les effets de l’inflation, les volumes ont baissé de 11,6 %.

Tableau 1 : Les ventes du secteur de la fabrication des aliments ont augmenté pendant le premier semestre de 2024, mais des baisses sont à prévoir dans la deuxième moitié de l’année*

*Valeurs arrondies

Sources : Statistique Canada, Services économiques FAC

Nous prévoyons que les ventes nominales totales d’aliments et de boissons seront inférieures à celles des mêmes périodes de l’année précédente, en baisse de 2,1 % au deuxième semestre de 2024 et de 0,2 % au premier semestre de 2025. Toutefois, cette faiblesse s’explique en grande partie par l’affaiblissement des prix, les volumes vendus ayant surpassé les ventes nominales (c'est-à-dire -0,9 % et +1,1 % au cours des deux mêmes périodes).

Les ventes nominales varieront selon les sous-secteurs de la fabrication d’aliments et certains transformateurs profiteront de la hausse des prix pour accroître leurs revenus, tandis que d’autres s’appuieront sur une augmentation des volumes. Le secteur des céréales et des oléagineux et celui du sucre et des produits de confiserie sont deux sous-secteurs à surveiller. Après des gains importants, principalement en raison des pressions inflationnistes, les ventes de céréales et d’oléagineux se rapprocheront de la tendance historique à long terme, à mesure que la baisse des prix des produits de base se répercute sur la chaîne d’approvisionnement. Le sucre et les produits de confiserie devraient connaître une forte croissance des ventes au deuxième semestre de 2024 et au premier semestre de 2025, les prix et les volumes devraient augmenter à mesure que la hausse du coût des intrants (par exemple, le prix du sucre) est refilée aux consommateurs, et que la demande de collations continue de grimper.

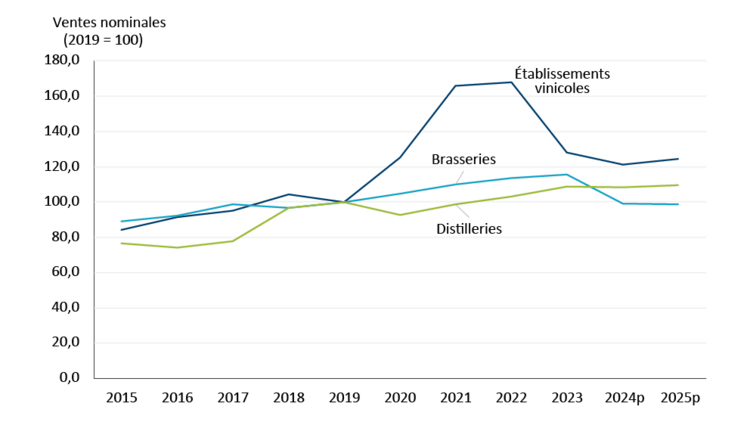

En ce qui concerne la fabrication de boissons, la croissance sera alimentée par les boissons gazeuses non alcoolisées, ce qui contraste avec la stagnation des ventes de boissons alcoolisées (figure 1). Les ventes de vin, par exemple, devraient poursuivre leur descente vers les niveaux de 2019, après des gains insoutenables au cours des dernières années, en raison de la demande accrue pendant la pandémie, demande qui s’est atténuée avec la fin des mesures de confinement. Les ventes des brasseries continueront également à éprouver des difficultés cette année, ce qui reflète la tendance pluriannuelle à la baisse de la consommation de bière par habitant. À tel point que certains détaillants touchés par cette baisse tentent de trouver de nouvelles sources de revenus. Par exemple, l’entreprise ontarienne The Beer Store propose d’autres produits tels que des collations et des boissons énergisantes pour inciter les clients à entrer dans le magasin. Les distilleries sont plus susceptibles d’accroître leurs ventes cette année que les établissements vinicoles et les brasseries, car elles ont la possibilité d’exploiter le marché croissant des boissons prêtes à boire et l’assouplissement des restrictions en Ontario.

Figure 1 : Les établissements vinicoles et les brasseries devraient enregistrer une baisse de leurs ventes nominales en 2024

Sources : Statistique Canada, Services économiques FAC

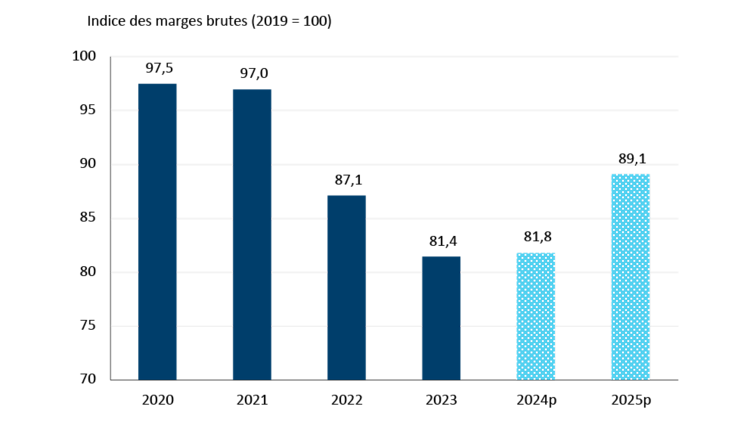

Comment évolueront les marges?

Les marges brutes du secteur de la fabrication d’aliments et de boissons demeurent sous pression cette année (figure 2). Notre indice de marge brute devrait encore s’améliorer légèrement, de 0,5 % en moyenne cette année, mais il sera légèrement inférieur à nos prévisions antérieures de 1,5 % (principalement en raison des coûts d’intrants toujours élevés, tels que les salaires et les avantages sociaux). Les marges devraient s’améliorer de manière importante en 2025, car les coûts continuent de ralentir, malgré une baisse des ventes.

Il convient de souligner que les marges varient considérablement d’un secteur à l’autre. Ainsi, le secteur des boissons alcoolisées éprouvera davantage de difficultés que celui des aliments et des boissons non alcoolisées pour le reste de l’année et le début de l’année prochaine. Même si les fabricants de boissons alcoolisées ont commencé à constater une baisse de leurs coûts cette année, après trois ans d’augmentations rapides, cela ne suffira pas à compenser la diminution de la demande qui pèse sur les ventes des établissements vinicoles et des brasseries.

Figure 2 : Amélioration de l’indice des marges brutes du secteur de la fabrication d’aliments et de boissons

Sources : Statistique Canada, Services économiques FAC

Tendances à surveiller

Les consommateurs sont à court d’argent

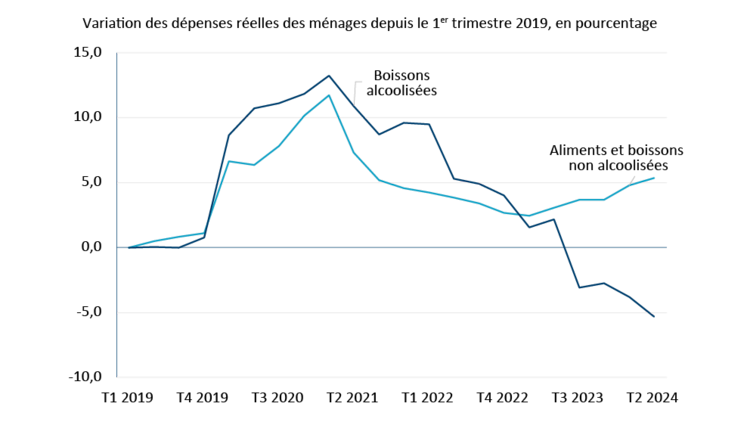

En théorie, le ralentissement de l’inflation et les réductions des taux d’intérêt devraient être positifs pour les consommateurs, mais les prix restent nettement plus élevés qu’il y a quatre ans. Ainsi, depuis le début de l’année, les tendances de la consommation ont été contrastées : les services enregistrent une croissance convenable, mais les dépenses consacrées aux biens font du surplace. En examinant les biens, on constate que la situation est nuancée. Par exemple, les Canadiens commencent à dépenser plus pour la nourriture et les boissons non alcoolisées qu’en 2023, mais ils dépensent toujours moins pour l’alcool (figure 3).

Au cours de la prochaine année, la consommation devrait rester sous pression en raison du niveau élevé du service de la dette (qui restreint le budget des ménages) et du ralentissement du marché du travail, deux facteurs qui semblent plus que compenser les avantages de la baisse des taux d’intérêt et de l’inflation.

Figure 3 : Les dépenses réelles des ménages pour l’alimentation augmentent, tandis que les dépenses pour l’alcool chutent

Sources : Statistique Canada, Services économiques FAC

Nous commençons à voir les détaillants réagir à la baisse de la consommation en mettant l’accent sur les magasins de vente au rabais, les marques privées et les gros formats économiques. Un grand détaillant est même en train de mettre à l’essai un magasin à très bas prix en Ontario, qui propose un choix plus restreint de produits ménagers de base à un prix réduit de 20 %.

Programme des travailleurs étrangers temporaires (PTET)

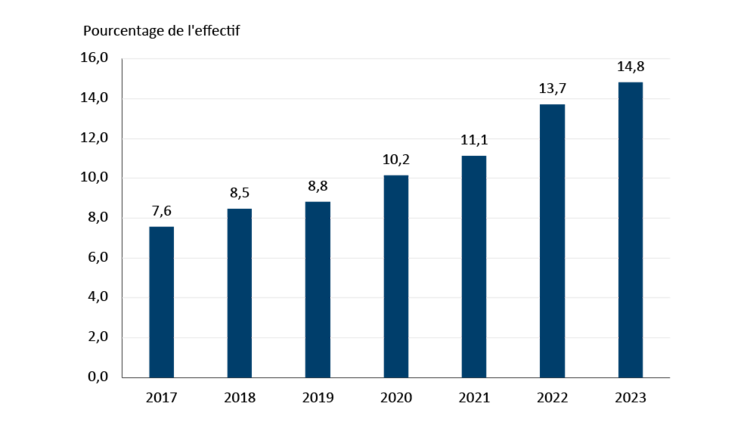

Si le nombre de postes vacants a chuté par rapport aux sommets atteints pendant la pandémie, le recrutement reste un défi pour les fabricants d’aliments et de boissons, dont un grand nombre ont dû faire appel à des travailleurs étrangers temporaires, qui représentent maintenant près de 15 % de la main-d’œuvre du secteur (figure 4).

Cette année, le PTET a fait l’objet de critiques pour son utilisation abusive, ce qui a entraîné l’adoption de règles d’embauche plus strictes dans le volet des postes à bas salaires, dans lequel l’industrie de la transformation alimentaire embauche les travailleurs étrangers temporaires. À ce stade, les secteurs de la transformation alimentaire ne sont pas visés par ces changements. Toutefois, le gouvernement a indiqué qu’il pourrait apporter d’autres modifications au programme dans les mois à venir.

Figure 4 : Recours à des travailleurs étrangers temporaires dans le secteur de la fabrication des aliments et des boissons, de 2017 à 2023

Sources : Statistique Canada, Services économiques FAC

Code de conduite pour le secteur des produits d’épicerie

En juillet, toutes les grandes chaînes d’épiceries ont signé le Code de conduite pour le secteur des produits d’épicerie (le Code). Il était nécessaire d’obtenir leur appui pour pouvoir aller de l’avant et mettre pleinement en œuvre ce code de conduite volontaire dirigé par l’industrie. Le Code devrait être mis en œuvre d’ici juin 2025, dans le but d’améliorer la transparence, la certitude et le traitement équitable tout au long de la chaîne d’approvisionnement des épiceries.

Il reste une foule de détails à régler, mais ce que nous savons, c’est que le Bureau du surintendant pour le secteur des produits d’épicerie (BSSPÉ) supervisera la gestion du Code. Le BSSPÉ sera une organisation dont l’adhésion sera volontaire et qui sera composée d’entreprises qui vendent directement aux détaillants en épicerie, aux grossistes et aux distributeurs. Les ventes entre le secteur primaire et celui de la transformation, par exemple, ne sont pas assujetties au code.

En conclusion

Nous prévoyons encore une légère diminution des ventes globales d’aliments et de boissons cette année. Le secteur devrait connaître une baisse des ventes au second semestre de cette année et au premier semestre de 2025, car les pressions inflationnistes, qui sont largement responsables de la croissance des ventes au cours des trois dernières années, s’atténuent et les consommateurs restent sous pression en raison du service de la dette élevé (qui restreint le budget des ménages) et du ralentissement du marché du travail. Les fabricants d’aliments et de boissons devront aussi composer avec la hausse des coûts de la main-d’œuvre, ce qui exerce une pression sur les marges.

Amanda Norris

Économiste principale

Amanda s’est jointe à FAC en 2024 en tant qu’économiste. Spécialisée dans l’industrie agroalimentaire, elle effectue également des recherches sur la gestion de l’offre et les tendances de consommation. Amanda était auparavant à Agriculture et Agroalimentaire Canada, où elle a acquis une vaste connaissance de l’économie, des techniques et du secteur en occupant divers postes, notamment ceux de conseillère en matière de politiques, de cheffe de projets et d’économiste.

Amanda est titulaire d’une maîtrise en économie de l’alimentation, de l’agriculture et des ressources de l’Université de Guelph. Elle est également membre du conseil d’administration de la Société canadienne d’agroéconomie, où elle promeut les activités de rayonnement et l’importance de la recherche en agriculture et agroalimentaire.