Quelle influence les conditions météorologiques difficiles de 2024 auront-elles sur les prix des céréales et oléagineux en 2025?

Cette année, la saison de croissance au Canada, et en particulier dans les Prairies, a connu de multiples soubresauts. Les producteurs agricoles ont dû composer avec la baisse des prix de l’année commerciale 2023‑2024 tout en affrontant des conditions météorologiques difficiles. Nos perspectives pour le mois de juillet soulignaient les problèmes auxquels les cultures de l’Ouest canadien étaient confrontées en raison des conditions sèches qui ont été enregistrées pendant la pollinisation, tandis que l’Est du Canada connaissait un meilleur été avec un potentiel de rendement plus élevé. La plupart des récoltes étant terminées, nous examinons l’année à venir et les facteurs susceptibles d’influer sur les prix attendus.

Les prix de la nouvelle année commerciale sont largement inférieurs à la moyenne des cinq dernières années

Les producteurs ont dû revoir à la baisse leurs prévisions des prix de vente pour l’année commerciale 2023‑2024. Depuis plusieurs années, les prix ont été généralement supérieurs à la moyenne quinquennale, ce qui a contribué à la faire augmenter. Toutefois, les prix des nouvelles cultures sont maintenant pour la plupart tombés en dessous de leurs moyennes quinquennales (tableau 1), mais restent bien supérieurs aux niveaux d’avant la pandémie. Pour la prochaine année commerciale, seuls l’orge fourragère et les pois devraient dépasser leur moyenne quinquennale. Dans l’ensemble, les prévisions des prix sont restées relativement stables au cours des trois mois qui ont suivi nos perspectives de juillet.

Tableau 1 : Les prix des cultures ($/tonne) pour 2024‑2025 devraient être inférieurs aux moyennes quinquennales

Cultures commerciales | 2022‑2023 | 2023‑2024 | 2024‑2025 | Moyenne sur 5 ans |

|---|---|---|---|---|

Maïs (Ont.) | 320 | 240 | 250 | 265 |

Soya (Ont.) | 715 | 610 | 550 | 595 |

Canola (Sask.) | 845 | 695 | 665 | 690 |

Pois (Sask.) | 450 | 455 | 415 | 405 |

Lentilles (Sask.) | 815 | 900 | 765 | 765 |

Blé de printemps (Sask.) | 415 | 335 | 320 | 330 |

Orge fourragère (Alb.) | 375 | 280 | 290 | 285 |

Blé dur (Sask.) | 475 | 460 | 400 | 435 |

Année commerciale du blé, du canola, de l’orge, des pois et des lentilles : du 1er août au 31 juillet

Sources : Statistique Canada et calculs effectués par FAC

Les prix du maïs, du blé et de l’orge devraient rester stables l’année prochaine, tandis que les prix des oléagineux pourraient baisser. Les pois et les lentilles pourraient connaître une volatilité des prix en raison des risques liés aux échanges commerciaux.

La production agricole canadienne se rapproche de la moyenne après un été marqué par la volatilité

Même si certains producteurs de l’Est du Canada sont encore en train de récolter, les estimations de Statistique Canada au 16 septembre prévoient une nouvelle année de forte production. Le 5 décembre 2024, Statistique Canada publiera les estimations définitives de la production de 2024 fondées sur des données d’enquête, de sorte que la taille des récoltes sera rajustée. Le volume des récoltes de maïs et de soya devrait être comparable à celui de 2023, mais supérieur aux moyennes quinquennales (tableau 2). La planification des cultures ayant commencé tôt cette année, les faibles marges de l’Ontario n’ont pas beaucoup changé, car les prix plus bas que prévu ont été compensés par des rendements plus élevés.

Tableau 2 : La production de cultures agricoles canadiennes devrait se situer dans la moyenne, voire légèrement au‑dessus de la moyenne

Type de culture | 2023 | 2024 | 2024 par rapport à 2023 | 2024 par rapport à la moyenne sur cinq ans |

|---|---|---|---|---|

Orge | 8,9 | 7,6 | ‑15 % | ‑19 % |

Canola | 19,2 | 19,0 | ‑1 % | 4 % |

Maïs | 15,4 | 15,2 | ‑2 % | 6 % |

Lentilles | 1,8 | 2,6 | 44 % | 18 % |

Pois | 2,6 | 3,2 | 21 % | ‑8 % |

Soya | 7,0 | 7,2 | 3 % | 12 % |

Blé dur | 4,1 | 6,0 | 48 % | 23 % |

Blé (sauf le blé dur) | 28,9 | 28,3 | ‑2 % | 6 % |

L’Ouest canadien a connu une saison de croissance plus volatile. Avant la période d’ensemencement, nous avions souligné le lien entre la sécheresse importante et la baisse des rendements, mais heureusement, l’arrivée de la pluie en mai et en juin a sauvé les cultures. Au début du mois de juillet, les images satellites des cultures indiquaient le potentiel le plus élevé jamais atteint, mais une fois encore, le temps a changé et la pluie s’est arrêtée pendant la période cruciale de la pollinisation. Si 2024 s’est avéré être une bonne année dans l’ensemble, cela aurait pu être une récolte exceptionnelle si la pluie était tombée en juillet.

Les plus fortes hausses de production dans les Prairies sont attribuables au retour à un rendement moyen des cultures comme les lentilles, les pois et le blé dur. Tous ces chiffres sont en forte hausse par rapport à l’année dernière et soulignent à quel point l’année 2023 a été difficile. La production d’orge est en baisse cette année en raison d’une diminution de la superficie ensemencée, car les rendements étaient moyens. La production de canola et de blé devrait être légèrement inférieure à celle de l’année dernière, mais supérieure à la moyenne quinquennale. En 2024, les marges des cultures pour une rotation typique canola‑blé en Saskatchewan demeurent inchangées par rapport aux prévisions initiales de janvier, marquant une deuxième année consécutive de pertes lorsqu’on inclut les contrats de location au comptant.

Le ratio stocks‑utilisation est un indicateur utile pour connaître les variations de prix potentielles

Un moyen simple d’évaluer l’évolution potentielle des prix des cultures – qui aura une incidence sur les prix au Canada – consiste à examiner le ratio stocks‑utilisation (une mesure de l’équilibre entre l’offre et la demande) par rapport aux prix à terme. La plupart des contrats à terme sont libellés en dollars américains et le lieu de livraison physique se trouve aux États‑Unis.

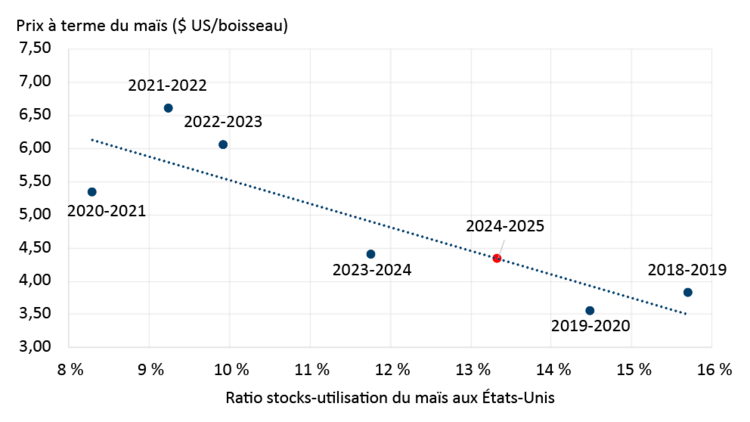

Maïs

Malgré un été difficile sur le plan météorologique, la récolte américaine de maïs devrait être abondante, ce qui maintiendra les prix du maïs et du soya à un bas niveau. Il est peu probable que le ratio stocks‑utilisation aux États‑Unis passe sous la barre de 10 %, niveau auquel le marché céréalier devient plus optimiste quant aux prix (figure 1). Même avec une récolte légèrement inférieure ou avec une demande accrue, il ne sera pas facile de faire bouger le ratio stocks‑utilisation de manière notable. En ce qui concerne la demande de maïs aux États‑Unis, la prochaine priorité est la culture produite en Amérique du Sud, qui est en cours d’ensemencement et sera récoltée au cours de l’année prochaine.

Figure 1 : Ratio stocks‑utilisation du maïs aux États‑Unis

Sources : USDA, Statistique Canada, calculs effectués par FAC

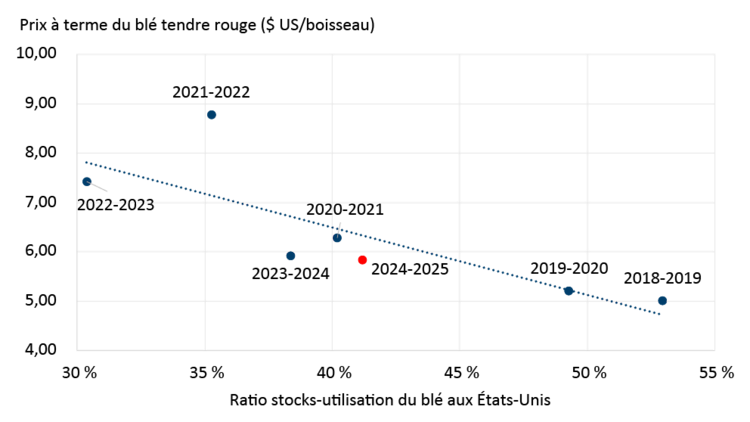

Blé

Les États‑Unis sont un important exportateur de blé, mais ils ne contrôlent pas les prix mondiaux, car des exportateurs de plus grande envergure comme la Russie ou l’Union européenne ont plus d’influence. Ils agissent davantage comme une réserve mondiale, en puisant dans les stocks lorsque les prix sont favorables. Les tendances des prix et du ratio stocks‑utilisation du blé concordent avec celles du maïs aux États‑Unis, mais le ratio stocks‑utilisation du blé est beaucoup plus élevé (figure 2). Les semis de blé d’hiver étant presque terminés dans l’hémisphère nord, l’attention se porte sur l’état des cultures et les conditions météorologiques hivernales dans des régions telles que la mer Noire, les plaines américaines et l’Union européenne. Même si le ratio stocks‑utilisation aux États‑Unis devait augmenter cette année, il devrait diminuer à l’échelle mondiale pour atteindre son plus bas niveau depuis 2014‑2015, car la consommation dépasse la production.

Figure 2 : Ratio stocks‑utilisation du blé aux États‑Unis

Sources : USDA, Statistique Canada, calculs effectués par FAC

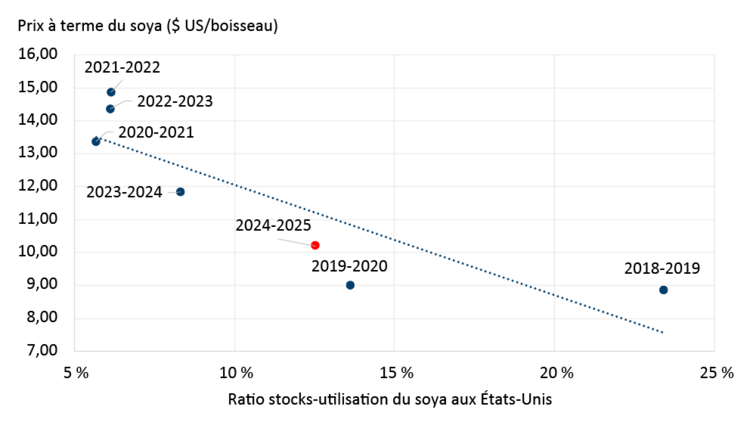

Soya

Le prix du soya se trouve actuellement dans une zone grise par rapport au ratio stocks‑utilisation attendu. Les stocks américains ne devraient pas être aussi restreints qu’au cours des quatre dernières années commerciales. Toutefois, la capacité de trituration du soya aux États‑Unis augmente, tout comme les exportations prévues sur douze mois, ce qui empêche les stocks de revenir aux niveaux d’avant la pandémie (figure 3). Une part importante de la nouvelle capacité de trituration du soya est destinée à la production de biocarburants, et toute baisse des besoins en intrants nécessaires à la production de biocarburants pourrait faire diminuer la demande de soya. Il est peu probable que le ratio stocks‑utilisation revienne au niveau de 2020‑2023 pour soutenir des prix plus élevés, à moins d’une baisse des stocks mondiaux, par exemple si l’Amérique du Sud connaissait une très mauvaise récolte.

Figure 3 : Ratio stocks‑utilisation du soya aux États‑Unis

Sources : USDA, Statistique Canada, calculs effectués par FAC

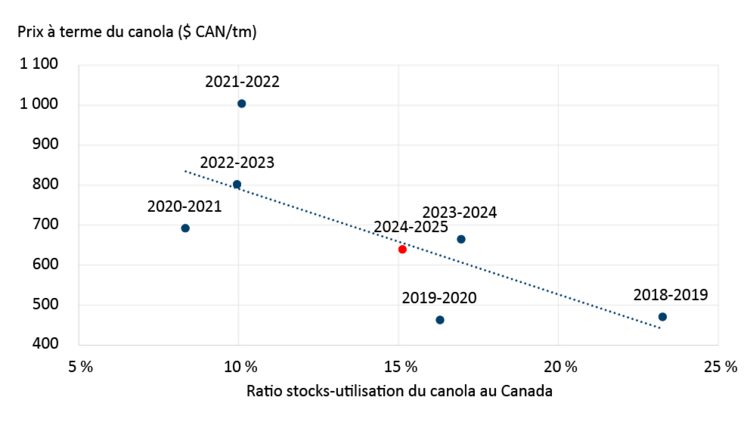

Canola

Le prix à terme du canola est fixé en dollars canadiens et les points de livraison sont situés dans les Prairies, ce qui nous permet de le comparer au ratio stocks‑utilisation de canola au Canada et de constater qu’il est actuellement avantageux. Quels pourraient être les moteurs de la demande pour l’année à venir? Nous savons que la capacité de trituration canadienne continue d’augmenter et qu’elle atteindra probablement un nouveau record annuel. La demande d’exportation a été bonne au début de l’année commerciale, y compris de la part de la Chine, qui a récemment annoncé une enquête antidumping sur le canola canadien. Pour resserrer de façon notable le ratio stocks‑utilisation du canola et faire grimper les prix, la récolte canadienne devra être beaucoup plus faible, et les prix des oléagineux de substitution, comme le soya, devront également évoluer dans la même direction.

Figure 4 : Ratio stocks‑utilisation du canola au Canada

Sources : USDA, Statistique Canada, calculs effectués par FAC

En conclusion

Une récolte record aurait été possible en 2024 si les conditions météorologiques avaient été favorables, mais le Canada a tout de même obtenu une récolte moyenne. Les producteurs profiteront de certains avantages au cours de l’année à venir; la baisse des taux d’intérêt et la faiblesse du huard favorisent les exportations de produits agricoles canadiens. Toutefois, les marges globales restent faibles pour la récente récolte, ce qui incite les producteurs à porter une attention particulière à la gestion des coûts et à l’examen minutieux des débouchés.

Justin Shepherd

Économiste principal

Justin Shepherd est économiste principal à FAC. Lorsqu’il s’est joint à l’équipe en 2021, il se spécialisait dans la surveillance de la production agricole et l’analyse des tendances de l’offre et de la demande à l’échelle mondiale. En plus de faire des présentations sur l’agriculture et l’économie, Justin participe régulièrement au blogue des Services économiques de FAC.

Il a grandi dans une ferme mixte en Saskatchewan et il est toujours actif au sein de l’exploitation agricole familiale. Justin est titulaire d’une maîtrise en économie appliquée et gestion de l’Université Cornell, ainsi que d’un baccalauréat en agroentreprise de l’Université de la Saskatchewan.