Pratiquer l’agriculture en période d’inflation : évaluer votre risque financier

Selon les plus récentes prévisions de FAC, les recettes monétaires agricoles pourraient grimper de 15,9 % pour atteindre 96 milliards de dollars en 2022, entraînées à la hausse par les prix élevés des produits de base et la perspective d’une nette amélioration des rendements des cultures. Ces résultats surpasseraient le sommet atteint en 2021, qui représentait lui-même une augmentation de 14,9 % par rapport à 2020. L’industrie agricole canadienne semble en bonne santé financière à en juger seulement par le revenu agricole brut. Même si les charges d’exploitation ont augmenté de 10 % en 2021, nous tirons la même conclusion. En 2021, le revenu monétaire net a atteint un sommet inégalé de 22,6 milliards de dollars, ce qui représente un bond de 29 % par rapport à 2020.

Cependant, le contexte d’exploitation du secteur agricole évolue rapidement et les pressions inflationnistes soutenues auxquelles sont assujettis les prix des intrants agricoles assombrissent les perspectives. En glissement annuel, les prix des engrais ont grimpé d’au moins 50 %, voire beaucoup plus dans certains cas. Le coût du carburant agricole a augmenté de 35 % et la Banque du Canada a relevé son taux de financement à un jour de 1,25 % sur une période de trois mois; d’autres hausses de 0,50 % sont à prévoir en juillet, en septembre et en octobre. Sachant que la dette agricole en cours a progressé de 7,1 % et atteint 129 milliards de dollars à la fin de 2021, est-ce que le risque financier que court l’industrie agricole canadienne est fortement élevé dans le contexte inflationniste actuel?

Une hausse de taux d’intérêt à géographie variable

Il existe un lien direct entre l’inflation et les taux d’intérêt. La cible d’inflation de la Banque du Canada est de 2 %, soit bien en deçà des dernières données sur l’inflation. La Banque cherche à ralentir l’inflation en relevant son taux de financement à un jour, ce qui se répercute sur l’ensemble du système bancaire et freine la demande globale au sein de l’économie.

Une hausse du taux de financement à un jour fait instantanément grimper le taux préférentiel et les taux variables. Les paiements de prêts s’ajustent proportionnellement à la hausse d’un taux variable, à moins qu’il s’agisse de paiements fixes, mais si c’est le cas, une plus grande part du paiement de prêt est affectée à l’intérêt. Le taux d’intérêt d’un prêt peut également être fixé pendant la durée du prêt. Dans ce cas, les entreprises ne verraient leurs paiements être ajustés qu’au moment de renouveler leur prêt.

Lorsque le taux de financement à un jour de la Banque du Canada est faible, les prêts à taux variable peuvent représenter une option attrayante. En comparaison, les taux d’intérêt des prêts à taux fixe seront établis en fonction des attentes du marché relativement aux taux d’intérêt futurs. Au quatrième trimestre de 2019, 44 % des nouveaux prêts décaissés par FAC étaient assortis d’un taux variable. Puis, la pandémie a frappé et la Banque du Canada a réduit son taux de financement à un jour pratiquement à zéro. Les taux variables ont chuté, pourtant, la part des décaissements correspondant à des prêts à taux variable est restée semblable à celle de l’année précédente à la fin du quatrième trimestre de 2020 (41 %). Alors que les taux variables étaient bas, les taux fixes étaient eux aussi alléchants.

La part des décaissements correspondant au financement à taux variable a chuté, passant à 38 % à la fin de 2021. Elle a atteint un creux de 29 % au premier trimestre de 2022, lorsqu’il est devenu évident que la Banque du Canada devrait relever son taux de financement à un jour afin de lutter contre les pressions inflationnistes croissantes. Historiquement parlant, lorsque la Banque haussait son taux de financement à un jour, FAC enregistrait une demande accrue de prêts hypothécaires à taux fixe ainsi qu’un nombre important de conversions du taux variable au taux fixe.

En résumé, la remontée des taux d’intérêt fera augmenter les paiements d’intérêt progressivement plutôt que de causer un choc important.

Assurer le service de la dette dans un contexte de hausses de taux d’intérêt

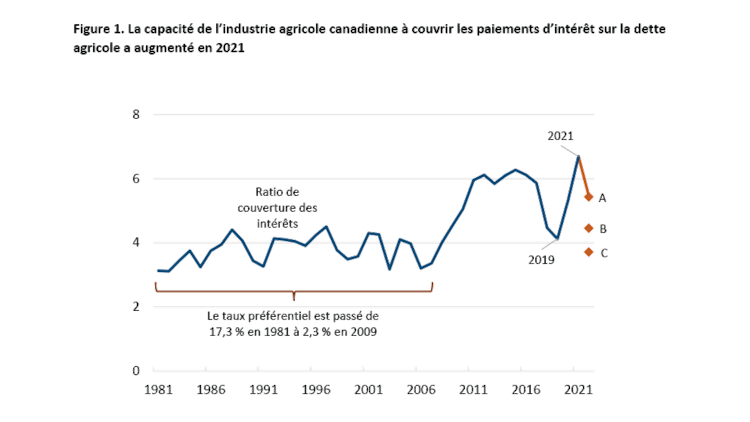

La capacité d’assurer le service de la dette constitue l’indicateur de risque financier le plus important pour une exploitation agricole. Elle est déterminée d’après les liquidités que génère une entreprise pour chaque dollar de capital et d’intérêt exigible au titre d’un prêt. À l’échelle de l’industrie en général, il est difficile de formuler des hypothèses éclairées au sujet de l’amortissement de la dette agricole totale en cours afin d’évaluer le ratio de couverture du service de la dette de l’industrie. En revanche, le ratio de couverture des intérêts constitue un indicateur utile pour évaluer le risque financier lorsque les taux d’intérêt augmentent. Il mesure la capacité d’une entreprise à payer l’intérêt de la dette en cours en y appliquant son revenu monétaire net avant les paiements d’intérêt, divisé par les intérêts débiteurs.

Le ratio de couverture des intérêts s’est amélioré, passant de 4,1 en 2019 à 6,7 en 2021, grâce à deux facteurs :

le taux d’intérêt effectif sur la dette agricole (qui se calcule en divisant les intérêts débiteurs par la dette agricole en cours) a reculé de 3,7 % en 2019 à 3,1 % en 2021;

le revenu agricole a atteint un sommet inégalé en 2021.

Le risque financier augmentera-t-il en même temps que les taux d’intérêt? Supposons que les recettes monétaires agricoles s’accroissent de 15,9 % en 2022 selon nos prévisions. Supposons également que les charges suivent un rythme similaire, tandis que la dette agricole augmente au même rythme que l’année dernière (7,1 %). La hausse du taux d’intérêt effectif payé sur la dette agricole dépendra de l’éventail de prêts à taux fixe et variable.

Nous prenons trois scénarios en considération :

A. Augmentation mineure du taux effectif, qui passe à 4,1 %

B. Augmentation modérée du taux effectif, qui passe à 5,1 %

C. Augmentation importante du taux effectif, qui passe à 6,1 %

Le scénario C est très audacieux, car la dernière fois que le taux d’intérêt effectif moyen payé sur la dette agricole a été aussi élevé était en 2006. Tout au long de cette année-là, le taux préférentiel s’est situé en moyenne à 6 %. Dans le scénario C, le ratio de couverture des intérêts se rapproche de la moyenne (3,8) qu’il affichait entre 1981 et 2008.

Sources : Statistique Canada, calculs effectués par FAC

En conclusion

La pratique de l’agriculture dans des conditions inflationnistes n’a rien de nouveau, pourtant chaque période d’inflation est unique. L’une des caractéristiques importantes de la phase inflationniste actuelle est la croissance des revenus agricoles. La demande alimentaire mondiale demeure solide tandis que l’offre est limitée dans de nombreux pays producteurs. L’industrie agricole canadienne est bien placée pour affronter les pressions inflationnistes et des taux d’intérêt majorés. Cependant, les exploitations agricoles devront apprendre à composer avec des taux d’intérêt élevés – une situation qui ne s’était pas produite depuis 15 ans.

Les exploitations agricoles devraient formuler diverses hypothèses en ce qui a trait aux prix des produits de base et des intrants agricoles, aux rendements et aux taux d’intérêt afin de comprendre leur risque financier et de chercher différentes stratégies visant à atténuer le risque si elles se retrouvent face à des situations qui dépassent leur degré de tolérance au risque.

Vice-président exécutif, Stratégie et Impact et économiste en chef

Jean-Philippe est Vice-président exécutif, Stratégie et Impact et économiste en chef à FAC. Il offre des conseils qui aident à orienter la stratégie de FAC et qui servent à identifier les risques et opportunités dans l’environnement d’affaires. En plus d’agir comme porte-parole de FAC pour des questions économiques, Jean-Philippe offre ses commentaires sur l'industrie agricole et agroalimentaire dans des vidéos et le blogue des Services économiques FAC.

Avant de se joindre à FAC en 2010, Jean-Philippe était professeur d’agroéconomie à l’Université North Carolina State et à l’Université Laval. Jean-Philippe détient le titre de Fellow de la Société canadienne d’agroéconomie. Il a obtenu son doctorat en économique de l’Université d’Iowa State en 1999.