Mise à jour des perspectives de 2021 pour le secteur du poulet à griller : une chaîne d’approvisionnement plus coûteuse

Voici la dernière mise à jour de nos perspectives de 2021 pour le secteur du poulet à griller. La mise à jour de nos perspectives pour les secteurs des céréales, des oléagineux et des légumineuses a été publiée il y a trois semaines, celle de nos perspectives pour le secteur laitier a été publiée il y a deux semaines, et celle de nos perspectives pour les secteurs bovin et porcin a été publiée la semaine dernière.

Les revenus bruts moyens des éleveurs de poulets à griller du Canada devraient augmenter en 2021 par rapport à 2020, sous l’influence de plusieurs facteurs. Notamment, les prix des poulets vivants au Canada refléteront la hausse des coûts des aliments pour animaux qui découle, d’une part, de l’offre restreinte et, d’autre part, de la demande mondiale vigoureuse de céréales fourragères (Tableau 1).

Tableau 1 : Les coûts accrus des aliments pour animaux poussent les revenus bruts à la hausse ($/kg)

Sources : Calculs de FAC basés sur les estimations du prix vif minimum à la ferme de Chicken Farmers of Ontario, comparaison des formules du coût de production de la British Columbia Chicken Marketing Board, CME Futures, Statistique Canada et Département de l’Agriculture des États-Unis (USDA).

Rebond de la production

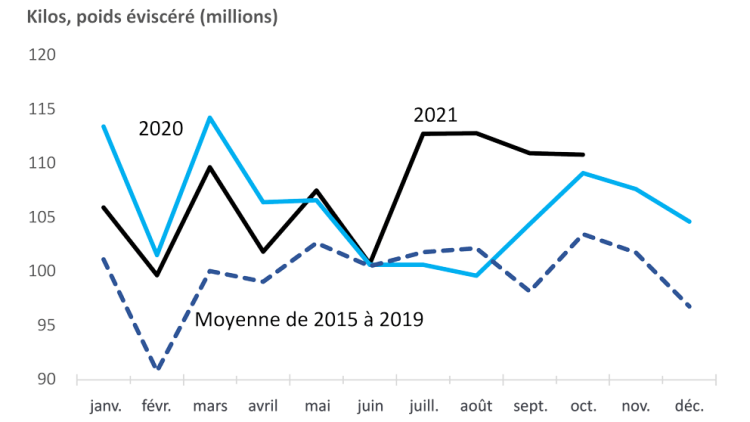

L’abattage de poulet au Canada, qui avait ralenti en raison des interruptions de travail liées à la COVID-19 et de l’affaiblissement de la demande, est maintenant entièrement rétabli (Figure 1). Avant la pandémie, soit au début de 2020, la production était supérieure à la moyenne des cinq années précédentes (2015 à 2019), mais elle a ralenti au cours des mois d’été pour s’établir sous cette moyenne. Entre août et décembre, elle a retrouvé une cadence qui avait ralenti de façon intermittente tout au long de la première moitié de 2021. Entre juin et octobre de cette année, l’abattage de poulets a dépassé la moyenne quinquennale de 2015 à 2019 ainsi que les niveaux d’une année sur l’autre. Les quotas de production intérieure pour la période de prévision (du 21 novembre au 15 janvier) laissent entrevoir une hausse de 2,8 %.

Figure 1 : Les abattages de poulet au Canada à la fin de 2021 dépassent nettement les niveaux d’une année sur l’autre

Sources : AAC, Rapport mensuel d’abattages de volailles.

La demande continue de se raffermir

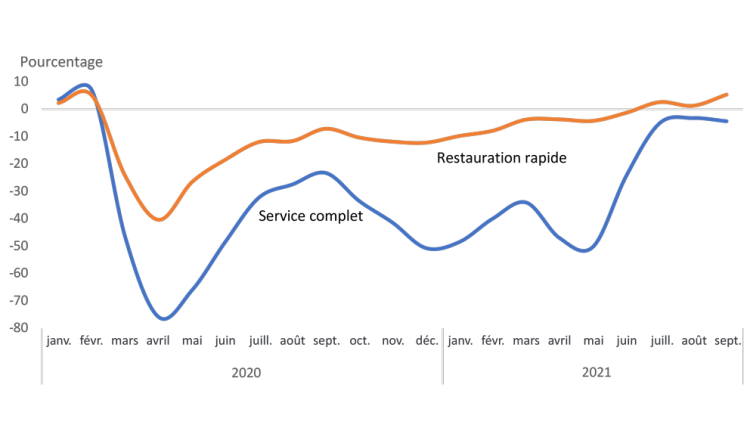

Les ventes globales du secteur des services alimentaires, y compris celles des restaurants à service complet et celles des établissements de restauration rapide offrant le service au volant, ont progressé tout au long de 2021. En août, les ventes totales des services alimentaires étaient inférieures de seulement 2 % au niveau antérieur à la pandémie. On constate toutefois un écart entre les restaurants à service complet et les établissements de restauration rapide.

En septembre, les ventes des établissements de restauration rapide étaient supérieures aux niveaux antérieurs à la pandémie, tandis que celles des restaurants à service complet étaient inférieures à ces niveaux (Figure 2). Les tendances des réservations au restaurant en octobre et en novembre indiquent que la légère remontée des ventes des restaurants à service complet s’est renversée, annulant les gains réalisés durant les mois d’été, en raison notamment des répercussions de la quatrième vague de COVID‑19 qui frappe cet automne.

La Figure 2 illustre l’influence globale de la pandémie sur les ventes du secteur des services alimentaires. Le graphique montre l’écart observé entre chaque mois de 2020 et de 2021 et le mois correspondant en 2019. Si les ventes des restaurants offrant le service au volant et des repas pour emporter ont subi un dur coup au début de la pandémie, les difficultés infligées aux restaurants à service complet ont été encore plus profondes et durables. Voici comment la pandémie a évolué au Canada : la première vague d’infections a débuté en janvier 2020 et a duré cinq mois; la deuxième vague a commencé en septembre 2020 et s’est résorbée en février 2021; la troisième vague, largement freinée par le déploiement récent des vaccins, a été de courte durée, avec un pic en avril; enfin, la quatrième vague a été détectée pour la première fois en juillet.

Figure 2 : Ventes mensuelles des restaurants à service complet et des établissements de restauration rapide comparativement à celles de 2019

Source : Statistique Canada.

Malgré la forte inflation qui prévaut cette année, il y a quelques bonnes nouvelles. La hausse des prix à la consommation du poulet n’affaiblira pas nécessairement la demande étant donné que les protéines concurrentes sont aussi dispendieuses. L’inflation des prix du poulet mesurée sur douze mois s’établissait à 8,3 % en octobre. L’inflation des prix du bœuf demeure plus élevée, soit 14,0 %, tandis que l’inflation des prix du porc se situe à 8,8 %.

La hausse des coûts des aliments pour animaux exerce de la pression sur les marges

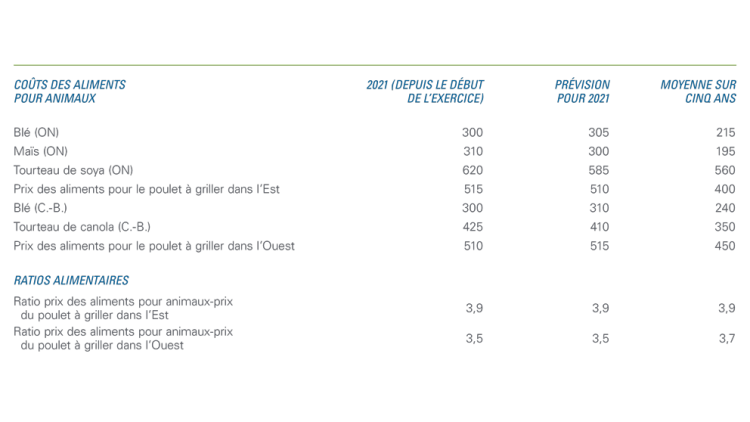

La hausse des coûts des aliments pour animaux continue de se répercuter sur le secteur canadien du poulet à griller en 2021. Dans l’Est, les prix des aliments pour les poulets à griller en 2021 devraient, en moyenne, être supérieurs de 27,5 % à la moyenne sur cinq ans. Dans l’Ouest, les prix des aliments pour animaux, qui dépassaient déjà les prix observés dans l’Est, devraient toujours, en moyenne, être supérieurs de 14,4 % à la moyenne sur cinq ans (Tableau 2). Les coulées de boue récentes ont accentué ce problème dans la région d’Abbotsford, en Colombie-Britannique, où se concentre la production de poulet à griller dans l’Ouest. Cette année, les déficits de production de céréales fourragères, conjugués à la faiblesse des stocks nationaux et mondiaux et à la vigueur persistante de la demande mondiale de maïs et de blé, font grimper les prix.

Tableau 2 : Les coûts des aliments pour animaux seront plus élevés dans l’Ouest jusqu’à la fin de 2021 ($/tonne)

Sources : Calculs de FAC basés sur les estimations du prix vif minimum à la ferme de Chicken Farmers of Ontario, comparaison des formules du coût de production de la British Columbia Chicken Marketing Board, CME Futures, Statistique Canada et Département de l’Agriculture des États-Unis (USDA).

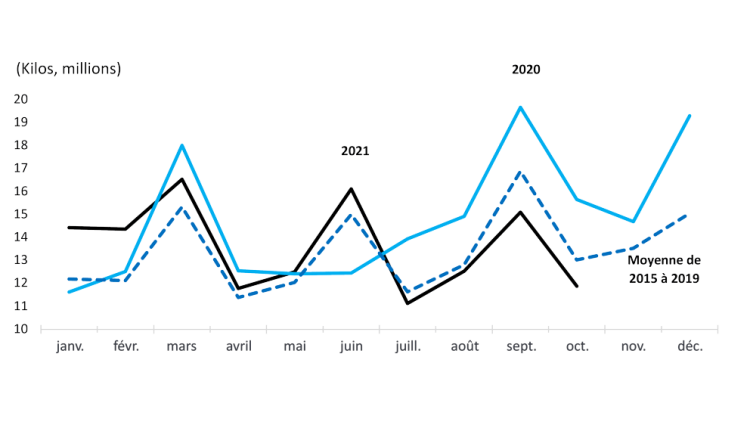

Les importations ont soutenu l’offre de poulet canadien en 2020, mais elles ont diminué en 2021

En 2020, les importations canadiennes de poulet en provenance des États-Unis ont dépassé leur moyenne des cinq années précédentes; notamment, en septembre et en décembre, elles ont frôlé les 20 millions de kilogrammes (Figure 3). Les abattages canadiens ont ralenti en mai 2020, mais les stocks entreposés étaient assez abondants pour répondre à la demande réduite. Toutefois, en juillet, au cœur de la saison des grillades, ces stocks avaient diminué à un niveau que la production canadienne n’était pas en mesure de combler. Les trois mois les plus difficiles au chapitre de l’abattage de poulets à griller au Canada ont été juin, juillet et août. Au cours de cette période, les importations canadiennes de poulet ont grimpé en flèche et ont atteint un sommet en septembre 2020.

Figure 3 : Diminution marquée des importations canadiennes de poulet en provenance des États-Unis en 2021

Sources : Statistique Canada. Rapport annuel d’importations de volaille – répartition mensuelle.

Plusieurs autres facteurs ont contribué à la hausse des importations : le dollar canadien était en baisse, la production de poulet aux États-Unis n’avait pas ralenti comme au Canada, et le coût d’importation de certaines découpes du poulet était inhabituellement bas.

En janvier 2021, les importations demeuraient très élevées, mais après une hausse marquée en juin, elles ont chuté au cours de la deuxième moitié de l’année. En octobre, les importations canadiennes de poulet en provenance des États-Unis étaient inférieures de 8,8 % à la moyenne de 2015 à 2019 et avaient diminué de 24,1 % par rapport à octobre de l’année précédente.

Ce qu’il faut retenir

Si la quatrième vague de COVID-19 semble s’être essoufflée, une cinquième vague se profile à l’horizon. Parallèlement, le déplacement de la consommation de poulet des restaurants vers les épiceries et la diminution de la demande ne sont peut-être pas terminés. La rentabilité en 2022 dépendra des fêtes de fin d’année et des tendances de consommation durant l’hiver.

Rédactrice économique

Membre de l’équipe des Services économiques depuis 2013, Martha Roberts est une spécialiste en recherche qui étudie les risques et les facteurs de réussite pour les producteurs agricoles et les agroentreprises. Martha compte 25 années d’expérience dans la réalisation de recherches qualitatives et quantitatives et la communication des résultats aux spécialistes de l’industrie. Elle est titulaire d’une maîtrise en sociologie de l’Université Queen’s à Kingston, en Ontario, et d’une maîtrise en beaux-arts en écriture non fictive de l’Université de King’s College.