Mise à jour des perspectives pour le secteur des céréales, des oléagineux et des légumineuses de 2022 : les faibles stocks et le dollar faible du Canada renforcent les prix des cultures

Il s’agit de la dernière mise à jour trimestrielle de nos perspectives de 2022 pour les grandes cultures publiées en janvier. Au cours des trois prochaines semaines, nous mettrons à jour nos perspectives pour les produits laitiers et les bovins et les porcs.

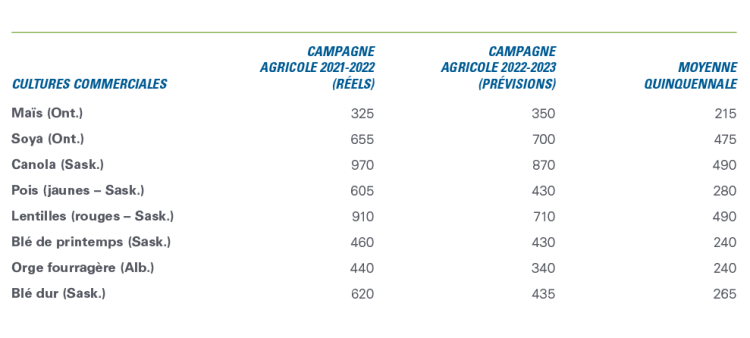

La récolte de l’année de commercialisation 2022-2023 étant maintenant en grande partie dans les silos, nous nous attendons à une autre année d’excellents prix de récolte. Bien que les prix de plusieurs cultures soient légèrement inférieurs à nos dernières prévisions pour l’année 2021-2022 (soya, canola, lentilles et blé dur), chaque prix de culture a terminé bien au-dessus de sa moyenne quinquennale respective (tableau 1). Nos prévisions montrent que ce sera également le cas pour l’année de commercialisation 2022-2023, mais avec une baisse de la plupart des prix par rapport aux sommets de la campagne agricole 2021-2022.

Tableau 1 : Les prix records ($/tonne) de la récolte de 2021-2022 devraient baisser au cours de la prochaine année de commercialisation

Source : Calculs de FAC

Ces excellents prix continueront à soutenir la rentabilité dans tout le pays. Les marges des cultures de l’Ouest devraient rester fortes tout au long de la saison de commercialisation d’automne. Dans l’Est, le maïs et le soya afficheront des marges positives, et même si le blé d’hiver subira plus de pression, il devrait également générer des marges positives.

La demande reste le principal moteur des marchés mondiaux de cultures agricoles

La campagne agricole 2021-2022 a été marquée par une grande incertitude, l’invasion de l’Ukraine par la Russie ayant plongé les marchés des matières premières dans le chaos. Tout au long de l’année, nous avons surveillé l’incidence de l’instabilité géopolitique et de ce qui s’est avéré être des pressions inflationnistes mondiales persistantes sur la rentabilité du secteur des cultures. Toutefois, un troisième facteur a été la combinaison de faibles stocks d’ouverture et d’une demande mondiale élevée pour la plupart des cultures – un déséquilibre entre l’offre et la demande pouvant être compensé au mieux par une bonne récolte de l’hémisphère nord pour la récolte de 2022-2023. C’est ce qui s’est produit, mais seulement dans une certaine mesure, dans les principales grandes cultures cette année.

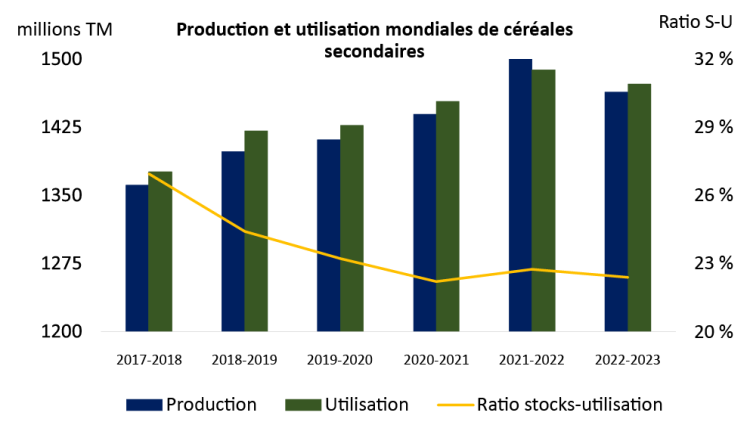

Céréales secondaires

L’USDA estime que les stocks de fin d’année à l’échelle mondiale du total des céréales pour l’année de commercialisation 2021-2022 auront légèrement diminué d’une année à l’autre, dans un contexte où les hausses de la production et de l’offre totale annulent une forte augmentation de la demande (figure 1). Le ratio stocks-utilisation montre une petite hausse correspondante pour l’exercice qui devrait se dissiper au cours de la prochaine campagne agricole. En conséquence, les stocks de report de céréales devraient également diminuer de 3,4 % sur douze mois en 2022-2023.

Figure 1 : Amélioration du ratio stocks-utilisation mondial des céréales secondaires dans l’année de commercialisation 2021-2022

Source : WASDE

Selon AAC, ces baisses ont été exacerbées au Canada, où l’utilisation accrue et la production de céréales secondaires touchée par la sécheresse au cours de l’année de commercialisation 2021-2022 se sont combinées pour produire une baisse de 13,7 % des stocks de report globaux. Toutefois, cette situation devrait être corrigée dans l’année de commercialisation 2022-2023, car l’utilisation totale diminue légèrement et la production rebondit pour se rapprocher des niveaux de 2020.

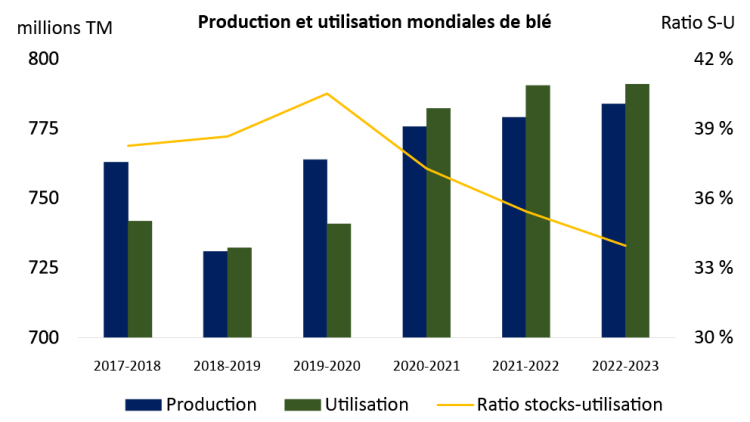

Blé

Les stocks mondiaux de blé en fin d’année ont été confrontés à un resserrement semblable au cours de l’année de commercialisation 2021-2022 et ils devraient avoir diminué de 5,1 % sur douze mois, la croissance de la demande ayant dépassé la production. Pour l’année à venir, on s’attend à ce que la production augmente légèrement et que la demande diminue légèrement. Mais pris ensemble et malgré la croissance réelle et estimée de la production après l’année de commercialisation 2019-2020, la demande mondiale de blé a augmenté plus rapidement, poussant le ratio stocks-utilisation à la baisse chaque année depuis lors (figure 2).

Figure 2 : Les ratios stocks-utilisation de blé dans le monde pour l’année de commercialisation 2021-2022 sont soumis à une pression croissante

Source : WASDE

La situation est différente pour les stocks de blé de fin d’année du Canada. Selon AAC, le report de 2021-2022, touché par la sécheresse, devrait avoir diminué de 38 % par rapport à l’année précédente, en raison d’une baisse de 37 % de la production et d’une augmentation de 9 % de l’utilisation totale. La récolte de 2022-2023 effacera ce déficit, avec une croissance de la production de 55,6 % sur douze mois et une baisse de 6,4 % sur douze mois de l’utilisation totale. Les stocks de report devraient augmenter de 71,6 % sur douze mois.

Oléagineux

L’USDA prévoit qu’après avoir subi un coup dur au cours de l’année de commercialisation 2021-2022, les stocks de report mondiaux d’oléagineux augmenteront de 9,7 % sur douze mois d’ici la fin de l’année de commercialisation 2022-2023. Au Canada, AAC ne s’attend pas à ce que la production de canola atteigne le niveau d’avant la sécheresse de 2020-2021, mais elle augmentera de 38,9 % dans l’année de commercialisation 2022-2023. Mais avec une demande intérieure susceptible de croître de 8,2 % au cours de l’année à venir et avec des stocks de report incroyablement bas pour commencer l’année, les stocks de report de 2022-2023 devraient tomber à 500 000 tonnes.

Les lignes d’approvisionnement perturbées, la géopolitique, les ouragans et la demande incontrôlée dans le cadre d’une pandémie mondiale : comment épeler I-N-F-L-A-T-I-O-N

L’influence croissante des changements climatiques sur les conditions météorologiques mondiales a perturbé la production agricole, contribuant ainsi à une pression apparemment permanente sur l’offre mondiale. Si tel est le statu quo, les influences plus transitoires des troubles géopolitiques et de l’inflation pendant une pandémie mondiale peuvent produire une incertitude écrasante sur les marchés des matières premières.

Cela est particulièrement manifeste sur les marchés mondiaux des engrais. La guerre a gravement perturbé le commerce de la Russie et de l’Ukraine sur le marché mondial de l’agroalimentaire, les exportations étant bloquées dans des impasses logistiques, même si un certain relâchement est intervenu récemment. Cependant, on ne sait pas combien de temps ces routes de commerce, ouvertes avec l’aide de l’ONU, vont rester. L’agression russe, associée aux sanctions des nations européennes à l’encontre de la Russie, a effrité les échanges entre le bloc et le géant exportateur d’énergie, entraînant des pénuries d’énergie et une explosion des prix.

Il est difficile de compter les répercussions des événements mondiaux sur les prix des engrais depuis le début de la pandémie. Mais il est juste de dire que la guerre en Russie, les mauvaises conditions météorologiques qui ont dévasté les centres de production, la crise énergétique croissante, le resserrement des transports maritimes et, plus récemment, l’ouragan Ian ont créé un tsunami de bouleversements sur les marchés des engrais.

Compte tenu du nombre de facteurs confondants, il n’est pas surprenant de constater que les prix des engrais ne devraient pas s’assouplir de sitôt (tableau 2). Ils diminueront sur douze mois, mais ils resteront élevés bien au-delà de la période couverte par les perspectives.

Tableau 2 : La croissance des coûts des intrants devrait s’atténuer progressivement sur douze mois, mais les difficultés persisteront

Sources : Agriculture Alberta et calculs de FAC

En conclusion

L’énorme demande qui a contribué à faire grimper les taux d’inflation à l’échelle mondiale sur les marchés de matières premières et ailleurs pourrait enfin s’estomper. Alors que les banques centrales luttent contre l’inflation, on s’attend à ce que la croissance économique mondiale soit faible. Les politiques chinoises de COVID zéro vont probablement freiner la production manufacturière et la demande des consommateurs. C’est l’Asie qui ressentira le plus cet impact, mais le Brésil aussi. Si la Chine n’achète pas, l’offre mondiale de céréales et d’oléagineux pourrait connaître un répit, ce qui pourrait poursuivre la chute des prix des produits de base par rapport aux sommets atteints au premier semestre de l’année.

Les rapports faisant état de fortes récoltes en Russie et en Chine, la possibilité continue de l’ouverture des frontières dans la région de la mer Noire et l’excellent commerce du soya en provenance de l’Amérique du Sud pourraient affaiblir les prix dans les mois à venir. Mais les prévisions de baisses marquées des récoltes européennes, les menaces de fermeture des frontières et la demande toujours forte de canola, de légumineuses, d’orge et de blé signifient que les prix resteront élevés. Et comme le dollar américain se renforce et que le huard canadien s’affaiblit, cela ne fera qu’accroître les prix reçus par les producteurs canadiens. Pour en savoir plus sur les perspectives du dollar, consultez notre Aperçu de la situation macroéconomique.

Rédactrice économique

Membre de l’équipe des Services économiques depuis 2013, Martha Roberts est une spécialiste en recherche qui étudie les risques et les facteurs de réussite pour les producteurs agricoles et les agroentreprises. Martha compte 25 années d’expérience dans la réalisation de recherches qualitatives et quantitatives et la communication des résultats aux spécialistes de l’industrie. Elle est titulaire d’une maîtrise en sociologie de l’Université Queen’s à Kingston, en Ontario, et d’une maîtrise en beaux-arts en écriture non fictive de l’Université de King’s College.