Mise à jour des perspectives de 2023 pour les secteurs bovin et porcin : les coûts de l’alimentation animale et la vigueur de la demande suscitent des inquiétudes quant à la rentabilité

Il s’agit de la deuxième mise à jour trimestrielle de nos perspectives de 2023 pour les secteurs bovin et porcin publiées en février. Au cours des deux dernières semaines, nous avons mis à jour nos perspectives pour le secteur laitier et les principales cultures.

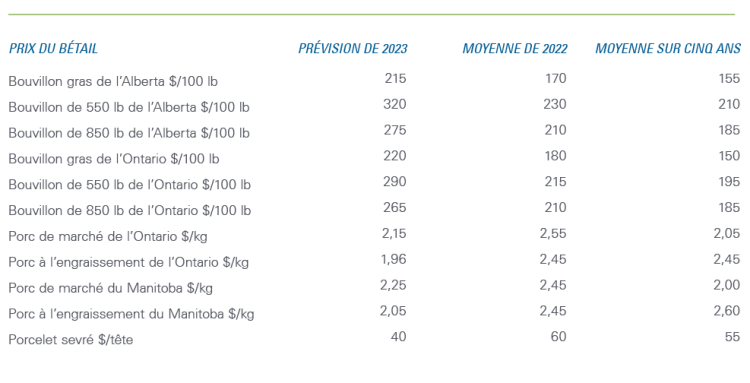

Le prix des bouvillons gras a continué de grimper en Ontario et en Alberta depuis notre mise à jour des perspectives de mai. Nos prévisions pour chaque catégorie de prix sont également en hausse par rapport à la même période l’an dernier et sont nettement supérieures à leurs moyennes respectives sur cinq ans. Depuis le mois de mai, le prix des porcs vivants, à l’exception des porcs d’engraissement et des porcelets sevrés a connu une amélioration semblable, ce qui apporte un peu de répit aux producteurs de l’Est. Les prix ne sont toutefois pas encore revenus aux niveaux de nos prévisions initiales de février.

Tableau 1 : Les prix des bovins continuent de grimper; les producteurs de porcs observent une inversion de la tendance à la baisse

Sources : Statistique Canada, AAC, USDA, CanFax, CME Futures et calculs de FAC

Les marges du porc sont encore sous pression : le secteur bovin est en bonne posture

Si les marges de producteurs bovins étaient bonnes en 2022, elles seront encore meilleures en 2023. Les exploitations d’élevage-naissage surpasseront facilement la moyenne sur cinq ans tandis que les parcs d’engraissement devraient connaître un retour à la rentabilité en 2023 après cinq années difficiles. Les marges des porcs sevrés continuent d’être sous pression, en particulier dans l’Est, tout comme les naisseurs-finisseurs de l’Est. Dans l’Ouest, les exploitations de naissage-finition devraient s’attendre à des résultats positifs, qui n’atteindront toutefois pas la moyenne sur cinq ans.

En février, nous avons déterminé que la réduction du cheptel nord-américain, la demande de viande rouge et l’escalade des coûts de l’alimentation animale étaient les trois facteurs à surveiller en 2023.

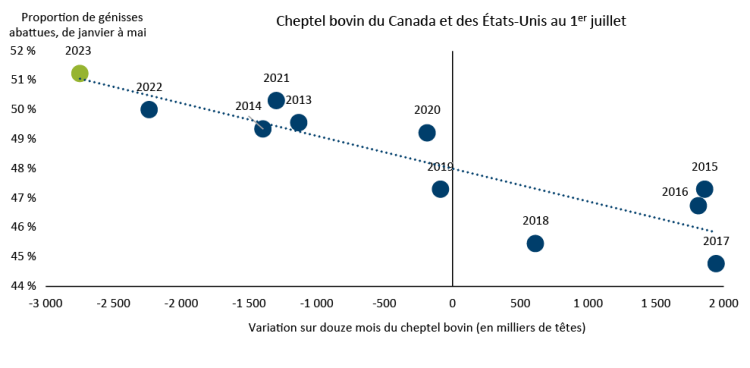

En Amérique du Nord, les conditions de sécheresse aggravent les problèmes liés à la taille du cheptel

Nos perspectives de février indiquaient une réduction d’une année sur l’autre de la taille du cheptel nord-américain au 1er janvier. Au 1er juillet, on estimait à 13,1 millions de têtes le cheptel des États-Unis à l’engraissement (une baisse de 2 % en glissement annuel) et on estimait à 910 000 têtes le cheptel à l’engraissement en Alberta et en Saskatchewan (soit une diminution de 7,7 % sur douze mois, ce qui est toutefois comparable à la moyenne sur cinq ans). La diminution de 2,9 % dans la taille globale du cheptel bovin nord-américain au 1er juillet constitue la baisse sur douze mois la plus marquée des 30 dernières années et les vaches et les génisses continuent de représenter un pourcentage croissant de l’abattage total (figure 1). L’USDA (le Département de l’agriculture des États-Unis estime [en anglais seulement] que le cheptel américain diminuera de 3,0 % et que le cheptel canadien reculera de 2,2 % sur douze mois en 2023.

Figure 1 : Nouvelle réduction du cheptel bovin nord-américain (en glissement annuel)

Sources : Canfax, Statistique Canada, USDA, calculs de FAC

Les sols de l’Ouest manquent d’humidité

L’humidité du sol dans l’ensemble des Prairies est nettement inférieure à la normale pour le 24 juillet. Si de nombreuses cultures en Saskatchewan continuent d’avoir belle mine, le Manitoba et l’Alberta en particulier sont confrontés �à des conditions difficiles, qui se répercutent sur les secteurs du bétail du Canada.

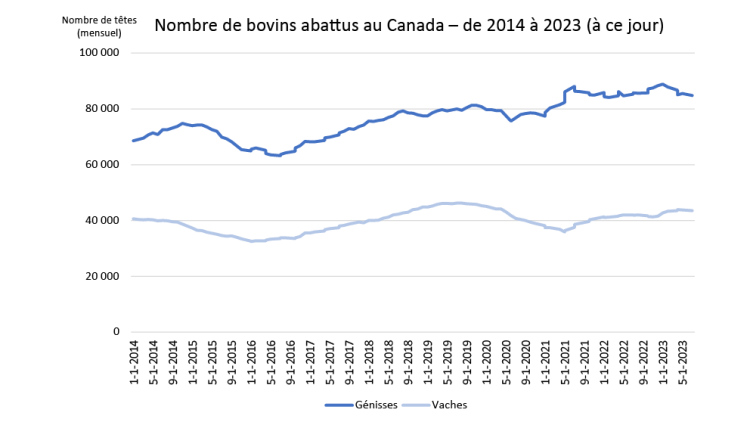

Les périodes de sécheresse peuvent précipiter l’abattage, les éleveurs-naisseurs cherchant à compenser le manque d’aliments qu’ils produisent eux-mêmes tout en réduisant au minimum les aliments qu’ils achètent à des prix élevés. Dans cette situation, ils sont plus susceptibles d’envoyer un plus grand nombre de génisses dans des parcs d’engraissement au lieu de les garder. C’est d’ailleurs ce que s’est produit lors de la sécheresse de 2021 (figure 2). L’abattage des vaches s’est aussi accéléré pendant cette période.

Figure 2 : Les périodes de sécheresse et les signaux des prix influent sur le nombre d’abattages

Source : Statistique Canada

Par ailleurs, les prix élevés en 2014-2015 ont servi à signaler qu’il était temps de conserver le bétail afin de constituer un cheptel plus fort, ce qui s’est traduit par une baisse du nombre de vaches et de génisses abattues entre novembre 2014 et juillet 2016. Or, le nombre d’abattages demeure élevé, ce qui s’explique par l’ampleur de la sécheresse qui sévit dans l’Ouest cette année, et ce, en dépit de la taille réduite et en baisse constante du cheptel bovin nord-américain et des signaux de prix qui inciteraient autrement à conserver les génisses.

La réduction du nombre d’animaux a eu une incidence sur la production bovine dans les deux marchés. La production canadienne de bœuf chutera de 3,6 % et la production américaine sera réduite de 4,0 %, d’une année sur l’autre. Le poids des carcasses pour l’ensemble de l’Amérique du Nord a également diminué par rapport à la même période l’an dernier et les carcasses sont plus légères qu’en 2021. Or, la capacité d’abattage a aussi augmenté au cours des deux dernières années, de sorte qu’il y a moins de bétail pour permettre aux usines de transformation de la viande de fonctionner à presque pleine capacité en 2023. Il semble que les bovins plus jeunes soient retirés hâtivement des parcs d’engraissement afin de réduire la sous-utilisation.

Une diminution de la production est nécessaire afin de soutenir le secteur porcin qui est aux prises avec une baisse de la consommation en Amérique du Nord

La fermeture en cours de cinq usines de transformation du porc devrait entraîner une baisse de 2,9 % de la production canadienne de porc (en glissement annuel). Sans surprise, nos exportations de porc devraient également diminuer de 8,0 % d’une année sur l’autre. D’un autre côté, nos exportations de porcs destinés à la transformation aux États-Unis devraient augmenter de 50 % d’une année sur l’autre, et l’USDA estime qu’elles seront en hausse de 1,4 % en glissement annuel. Cette année, la production mondiale de porc se stabilisera aux niveaux enregistrés l’an dernier, avec une faible augmentation pour la Chine (1,1 %), ce qui maintiendra la production aux niveaux d’avant la peste porcine africaine. En tenant compte de ces facteurs, une remontée des prix du porc canadien est peu probable sans une contraction de la production américaine, ce qui a peu de chances d’arriver à court terme. Cette situation survient alors que l’industrie nord-américaine est aux prises avec la Proposition 12 adoptée par la Californie qui stipule que le porc vendu dans cet État doit provenir d’animaux élevés dans des enclos plus grands que les stalles de gestation actuellement utilisées.

En outre, la consommation mondiale se stabilisera cette année, et la hausse de la consommation en Chine (1,3 %) compensera pour les diminutions prévues au Brésil, au sein de l’Union européenne et au Royaume-Uni. Le Japon et la Corée du Sud n’observeront aucune variation en glissement annuel. La consommation mondiale demeure toutefois très vigoureuse et elle est supérieure de 8,1 % à la moyenne antérieure sur cinq ans (de 2018 à 2022).

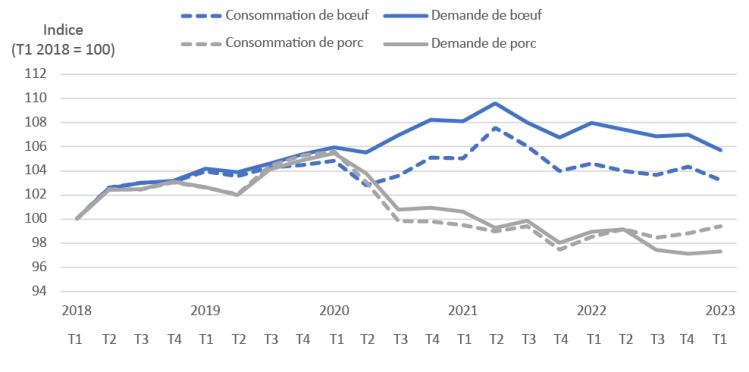

Les perspectives pour l’Amérique du Nord ne sont toutefois pas aussi optimistes puisque les États-Unis devraient connaître une baisse de 1,9 % de la consommation de porc d’une année sur l’autre, ce qui compensera largement la hausse prévue (9,4 %) au Canada. Au pays, la remontée sera difficile pour le porc, et ce, en dépit d’un écart de prix favorable (figure 3).

Figure 3 : La demande de bœuf dépasse la consommation tandis que le porc peine à dynamiser les deux

Sources : Statistique Canada, AAC et calculs de FAC

L’indice de la demande de viande rouge des Services économiques montre que les consommateurs préfèrent toujours fortement le bœuf.

Les récentes augmentations de la consommation de porc sont attribuables aux fluctuations favorables des prix au détail. La demande de porc a du mal à regagner la vigueur manifestée avant la pandémie, et ce, malgré la faiblesse des prix et les prix relativement plus élevés du bœuf et du poulet.

Coûts des aliments pour animaux : la volatilité est le maître mot

Du point de vue de la rentabilité, la bonne nouvelle est que les coûts actuels des aliments pour animaux ne se sont pas envolés depuis les sommets atteints en 2022. Mais il est difficile de deviner dans quel sens ils évolueront. La récente volatilité a provoqué tour à tour des fléchissements et des hausses de prix en réaction aux nouvelles. D’abord, les récoltes de maïs record en Amérique du Sud dissipent certaines craintes. Vient ensuite l’incertitude découlant de la région de la Mer noire, qui risque de ne plus pouvoir assurer le passage sécuritaire des céréales ukrainiennes destinées à l’exportation. Enfin, les conditions arides et la sécheresse qui sévissent en Amérique du Nord suscitent d’autres inquiétudes.

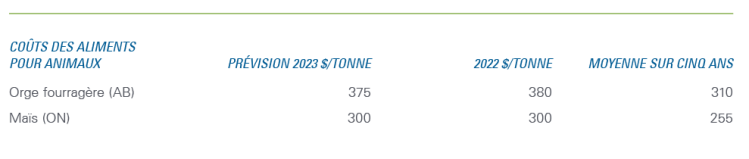

Tableau 2 : La hausse récente des prix annule les gains réalisés précédemment dans les coûts de l’alimentation animale ($/tonne)

Sources : Statistique Canada, AAC, USDA, CanFax, CME Futures et calculs de FAC

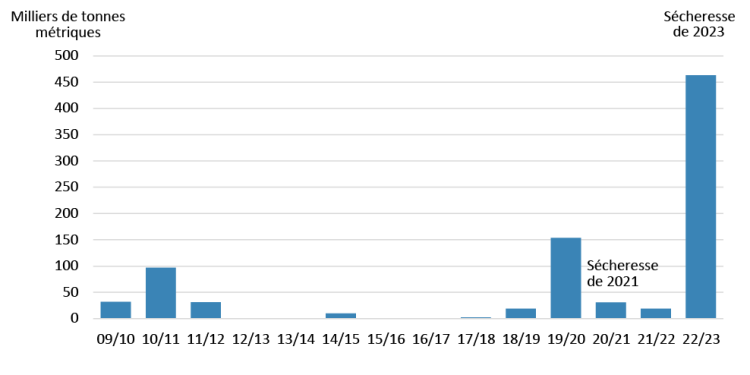

Cette année, les parcs d’engraissement se montrent plus proactifs que lors de la dernière sécheresse en 2021-2022 en ce qui concerne leur approvisionnement en céréales fourragères (figure 4). En 2021, le Canada a importé 3,7 millions de tonnes métriques de maïs des États-Unis. Cette année, les parcs d’engraissement réagissent beaucoup plus tôt à la pénurie attendue de céréales fourragères causée par la sécheresse. Le Canada a déjà acheté plus de 450 000 tonnes métriques de maïs devant être livrées dès septembre (le début de la nouvelle campagne agricole) et les livraisons ont déjà commencé.

Figure 4 : Ventes de maïs de la nouvelle récolte des États-Unis au Canada (au 20 juillet)

Sources : Ventes à l’exportation du FAS, USDA; l’année commerciale s’étend de septembre à août.

En conclusion

Les conditions météorologiques sont peut-être le facteur le plus important pesant sur les marchés de la viande rouge du Canada. Les conditions de sécheresse en Amérique du Nord ont une fois de plus fait grimper les prix des aliments pour animaux, qui ont été en baisse pendant la majeure partie de 2023. Les prix actuels sont si bons qu’ils ont pour effet de maintenir les taux d’abattage du bétail à des niveaux supérieurs aux prévisions. De son côté, le secteur porcin est confronté à des hausses de coûts et à des baisses de prix.

Rédactrice économique

Membre de l’équipe des Services économiques depuis 2013, Martha Roberts est une spécialiste en recherche qui étudie les risques et les facteurs de réussite pour les producteurs agricoles et les agroentreprises. Martha compte 25 années d’expérience dans la réalisation de recherches qualitatives et quantitatives et la communication des résultats aux spécialistes de l’industrie. Elle est titulaire d’une maîtrise en sociologie de l’Université Queen’s à Kingston, en Ontario, et d’une maîtrise en beaux-arts en écriture non fictive de l’Université de King’s College.